不動産投資 やめとけ

不動産投資は「やめとけ」という記事をよく目にします。

本当に儲からないのか?

逆に、いつから始めたらいいのか?

今回は、”不動産投資 やめとけ”の真相とその理由について徹底究明したいと思います。

昔から大成功オーナーは存在します

不動産投資は、今に始まったものではありません。

昔から地主が存在し、そこに家やアパートを建て人に賃借していました。

決して、不動産投資が怪しいビジネスでも詐欺商法でもありません。

では、なぜ、昔から成功しているオーナーが存在している

不動産オーナービジネスに対して”やめとけ”という否定的なことを言う人がいるのでしょうか?

シンプルなビジネスモデル・収益構造・資産形成

不動産投資は、

- 金融機関から借金(ローン)

- 不動産を購入

- 人に賃貸

- 家賃の中から不動産投資ローンの返済

非常にシンプルなビジネスモデルです。

不動産管理は、管理会社に委託することで

- 客付け・審査・契約(入居者探し)

- 建物管理・清掃

- 住民トラブル・お問合せ

- 設備機器のトラブル・故障対応

- 家賃の集金代行

- 退去時の精算業務・原状回復・クリーニング

全ておまかせ・正直、ほったらかしてもキレイに回るものです。

不動産投資はやめとけ!と言われる理由5つの特徴

不動産投資は、多くの人々にとって魅力的な投資手段として知られています。

しかし、成功する人とそうでない人がいます。

不動産投資を始める前に知っておくべき、「やめとけ」と言われる理由は

以下の5つになります。

- 初期投資が大きい

- 物件の選び方が難しい

- 管理が手間がかかる

- 市場の変動リスク

- 流動性の低さ

初期投資が大きく失敗を招くことも。隠れたリスク

不動産投資における「初期投資」とは、物件の購入や関連する諸経費を指します。

この初期投資の大きさは、多くの投資家にとって最初の大きな障壁となります。

不動産投資の初期投資は、取得単価や関連経費、融資の取得難易度など、多くの要因によって大きなハードルとなります。

投資を成功させるためには、これらの要因をしっかりと理解し、計画的に行動することが求められます

購入費用が高く、初期投資・利回りに影響から不動産投資がネガティブと言われる所以と言えます。

関連ページ:不動産投資は取得物件価格がキモ!

物件の選び方が難しい:新築・中古?

不動産投資において、収益物件の選び方は非常に重要な要素となります。

成功の鍵を握る不動産選びには、多くの要因が影響します。

物件の選び方は、不動産投資の成功を左右する重要な要素です。

多くの要因を考慮することで、やめとけ!というリスクを回避できますが、

計画的に行動することで、成功への道を切り開くことができます

管理が手間がかかる:収益を圧迫することも

不動産投資を行う際、物件の購入だけでなく、その後の管理も非常に重要です。

不動産を所有しているだけでは収益は上がらず、日々の管理業務・委託が求められます。

- テナントの募集

物件を購入した後、テナントを募集する必要があります。

広告を出したり、不動産業者に依頼したりと、テナントを見つけるための活動は手間とコストがかかります。

また、適切なテナントを選ぶための審査も必要です。 - メンテナンス

物件の維持は、長期的な収益を得るために欠かせない業務です。

定期的な清掃や設備の点検、修繕など、良好な状態に保つための作業が必要です。 - トラブル対応

テナントとのトラブルや、物件に関する問題(水漏れ、設備の故障など)が発生した場合、迅速な対応が求められます。

これには、専門家や業者との連携も必要となる場合があります。 - 賃料の回収

テナントからの賃料の回収も、物件の管理における重要な業務の一つです。

賃料の未払いや遅延が発生した場合の対応も考慮する必要があります。 - 契約の更新・終了対応

テナントとの契約が更新される際や、契約が終了する際の手続きも管理業務の一部です。契約内容の確認や、退去時の物件チェックなど、細かな作業が求められます。

不動産投資における管理業務は、多岐にわたる作業が含まれます。

これには時間と労力がかかるため、管理業務をアウトソースすることも一つの選択肢となりますが、管理費用や人間関係も重視する必要があります。

参考ページ:賃貸管理手数料を安くする方法

市場の変動リスク・売却の検討も

不動産市場は、多くの外部要因に影響されるため、常に変動しています。

投資家としては、これらの変動要因を理解し、リスクを最小限に抑える戦略を立てることが求められます。

日銀の金融政策の転換によって、ローン金利の上昇リスクは、

変動金利での借り入れの方への大きなリスク、早めに手じまい・やめとく判断が求められるかもしれません。

流動性の低さ:時間

不動産は、その性質上、他の金融資産と比較して流動性が低いとされます。

流動性とは、資産を迅速に現金化する能力のことを指します。

不動産の流動性の低さは、投資家にとって重要なリスク要因の一つです。

急な出費に現金化が難しい不動産は、資金計画を甘く見るとキャッシュフロー悪化を招きます。

買取・任意売却・競売等、不動産投資退場は避けられません。

不動産投資はやめとけ!昔からある理由・失敗した人

不動産投資・マンション投資は、やめとけ、以前にリスクがあるのは事実です。

空室の状態が続けば、家賃は一切入ってきません。

利益どころか売上げすらない状態です。

- 家賃の滞納

- 客付けがうまくいかない

- 地震・火災・台風等の災害で建物が住める状況ではない

- 事故物件(自殺・殺人・不審死)による空室

家賃収入がなければ、ローンの返済が滞ってしまいます。

とはいえ、空室リスク・その対策も今に始まったものではありません。

不動産オーナーとして誰でも考えられるリスクであることは間違いありません。

そのリスク管理・回避をどこまで許容できるか?

これが、

- 不動産投資は儲からない!

- マンション投資は危険・やばい!

- 悪徳会社に騙された・嵌め込まれた。

に繋がっているようです。

サラリーマンの基本的な投資目的・運用理由

サラリーマンや公務員の不動産投資の目的は大方、将来のための資産形成です。

現在は、給料もボーナスもあるので普通の生活ができますが、

- 定年退職後・老後の生活が不安

- 公的年金がどうなるか分からない

- 私的年金を作っておきたい

そのために現役のうちから、

正社員(年収500万円以上)という与信:融資で不動産投資を行い、将来に備えるというのが投資の目的です。

家賃はすべてローンの返済に回す特徴があるので手元に残りません。

”マンション投資はやめとけ”と言われる理由は若干ここにあります。

家賃収入で不労所得・Fireという考え方とは違う、堅い投資手法です。

そのため、

- エリアは都心

今後も人口増加が期待できる東京(都心) - 物件は中古

資産価値・下落率を抑えられる中古物件 - 間取りはワンルーム

需要の高いワンルームマンション(東京の2分の1がワンルーム) - 立地は駅近物件

超高齢化社会を意識した徒歩圏内

などによって、

- 退去からの客付けが容易

- 資産価値下落を抑えキャピタルゲインも意識

等のリスク管理のもと運用が行われています。

マンション投資のメリット・デメリットを再確認

必要性・対策すべき方法・始めるタイミング

[不動産投資のメリット]

不動産投資のメリットは、大きく分けて以下の3つです。

| 不労所得を得ることができる | 不動産投資は、入居者から家賃収入を得ることで、不労所得を得ることができます。そのため、本業と並行して副収入を得たい人や、老後の資産形成をしたい人に向いています。 |

| 資産価値の向上が見込める | 不動産は、一般的に需要と供給のバランスによって価格が変動します。そのため、立地や築年数などの条件が良好な不動産であれば、資産価値の向上が見込めます。 |

| 節税対策になる | 不動産投資は、減価償却や所得控除などの制度を利用することで、節税対策に役立ちます。 |

[不動産投資のデメリット]

不動産投資のデメリットは、大きく分けて以下の3つです。

| 空室リスクがある | 入居者が見つからず、空室期間が続くと、家賃収入が得られなくなります。そのため、空室リスクを回避するための対策を講じることが重要です。 |

| 修繕費用や管理費などのコストがかかる | 不動産は、経年劣化によって修繕が必要になります。また、管理費や固定資産税などのコストもかかります。そのため、これらのコストを想定した上で投資を行う必要があります。 |

| 専門的な知識やスキルが必要 | 不動産投資は、法律や税制などの専門的な知識やスキルが必要になります。そのため、事前にしっかりと勉強しておくことが重要です。 |

利回りはなぜ悪化するのか?

不動産投資、特に最近、注目されているサラリーマンのワンルームマンション投資を考えると、

年収500万円以上の正社員という担保を利用し、

金融機関から融資を受けるわけですが、超低金利時代の今は融資だけ考えれば非常にメリットが多いのは間違いありません。

しかし問題は、不動産(収益物件)であるマンション価格の高騰です。

購入価格が高額になれば、当たり前ですが利回りが悪くなります。

最近のサラリーマンのマンション投資の場合、

家賃収入だけでは、住宅ローン(不動産投資ローン)の返済ができない状況も少なくありません。

投資用マンションを購入しオーナーになったにも関わらず、

家賃収入が小遣いになるどころから、マイナス(持ち出し)となれば

ただのお荷物・負担が大きいことから

- ヤバい!

- 詐欺!

- 悪質!

と、言われるのも分からなくもありません。

さらに輪をかけてキャッシュフローが回らず、失敗体験談や口コミがそのイメージを悪くしています。

団体信用生命保険によって、もし亡くなった場合、保険でローン返済が免除・ローン返済が完済になるため、

オーナーからすれば、毎月給料もあるしボーナスもあるため、1万円程度の持ち出しは保険料の位置づけ考えて投資を始める人も少なくないでしょう。

失敗体験談でよく目にするキャッシュフローが回らなくなった時。

毎月1万円の出費は許容できても、

- 空室期間が長引いた場合

- 想定家賃で客付けができなかった場合

家賃:48万円(8万×6ヶ月)

持ち出し分:6万円(1万×6ヶ月)

———————–

トータル:54万円

かなりの出費となるでしょう。

毎月の持ち出しが2万円になります。

多くの不動産投資失敗談で見られるのが、このキャッシュフローの悪化による諦めです。

これが、不動産投資やめとけ! に通じているのでしょう。

参考ページ:マンション投資は危ない?

サラリーマン 不動産投資でカモにされる?

リスク管理・回避の誤り

地主やお金持ちの不動産投資は、リスク管理を前提にすすめています。

- 借入可能枠に余裕を持たせた融資の引っ張り方

- キャッシュフローが悪化しても自己資金で補填できる余裕

- 空室リスクの対策として複数の物件を保有する分散投資

サラリーマンの場合、

不動産投資会社選びで失敗すると、

良い面ばかりに釣られて契約してしまい、結果的に持ち出し額に耐え切れず諦め・失敗に陥ってしまうのが結論と言えるでしょう。

不動産投資、今は”やめとけ”なのか?

不動産投資は安く物件を購入できれば、その分、高利回りが期待できます。

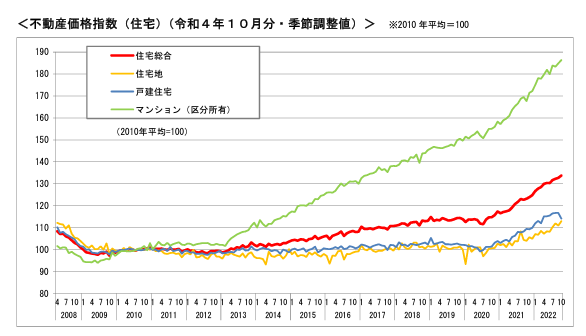

このサイトで何度も紹介している首都圏の中古マンションの平均成約価格の推移

- 2003年1月は、1,980万円

- 2022年3月は、4,158万円

ここ20年で2倍以上になっていることが分かります。

2003年に2,000万円で中古マンション(築5年)を購入し賃貸運用していたとすれば、

- 家賃収入(インカムゲイン)

- 売却益(キャピタルゲイン)

築25年のマンションになったとしても、余裕で2,000万円以上の資産価値が保たれているでしょうし、その間に家賃自体の値上げで利回りもより改善、ローン返済も終了間近であってもおかしくありません。

さらに、この物件を担保に再投資など選択肢が広がっているのは間違いないでしょう。

今、不動産投資に手を出すのは『やめとけ』という判断になるのか?

融資のハードル:ローンのタイミング

老後のための投資となれば、融資との兼ね合いも重要となります。

不動産投資は、ローンを上手に引っ張ってくるところから始まります。

そのためには

- 年収

- 会社規模

- 勤務年数

- 年齢

が重要となります。

年収1,000万円であっても年齢が60歳であれば、返済期間の問題から融資総額が抑えられます。

勤務年数は最低でも3年は欲しいところです。

そもそも、シェアハウス「かぼちゃの馬車」、スルガ銀行の不正融資、レオパレスのサブリース問題、TATERUの改ざん事件等によって、

ここ数年、金融機関の不動産投資ローンに対しての審査が厳しくなっているため、

- 借りられる時に借りる

- なるべく若いうちに投資を始める

融資のハードル面だけを見るとこの結論になります。

不動産市況として、マンション価格は高値で推移しているのは事実です。

ただ、今の不動産市況が崩れ安く購入できるタイミングを待っていたらいつになるか分かりません。

融資(ローン)との兼ね合い・タイミングも不動産投資の重要なポイントです。

2ch・ブログから

不動産投資の危険性・やめとくリスクは、2ch・ブログでもよく目にします。

また、SNS(TwitterやFacebook、Instagram)にもツィートされています。

金じゃ解決できないことも多いと金を持ってない人が言い、不動産投資なんてやめとけと投資不動産を持ってない人が言い、FIREなんてやめとけとFIREしたことない人が言う。

けど、株はやめとけは株で損した人が言うw— 裏筋 (@urasudi) September 4, 2021

2chでは、かなり悪質な書き込みや精神ボロボロになった人のコメントなども目にします。

投資にはリスクが付き物ですが、そのリスク管理をどう考えるか?

これは、プロである不動産会社の営業マンの提案力やアレンジ力になりますね。

不動産投資は”やめとけ”を解明:まとめ

今回は、不動産投資、特にワンルームマンション投資と中心に、”やめとけ!”の真意を徹底研究してみました。

現状、余裕のあるキャッシュがある人は、焦る必要はないでしょう。

ほかの投資に資金を回せ!

が答えでしょう。

サラリーマンの方で、不動産投資に興味がある人は、

投資会社をしっかり吟味するだけでなく、割安物件に目を光らせることでチャンス見出しましょう。

不動産は売る人によって、切羽詰まった状況の人も少なくありません。

競売や任意売却で安く買い叩かれるなら、それなりに値引きしたとしても売り逃げたいという心理の人、そんな物件と出会うことで、将来のための資産形成は十分可能です。

不動産投資会社は、

- 物件の仕入れての強み

- 金融機関との関りに自信

など、各社強みを持っています。

本サイトでは、

を紹介していますので、是非、活用ください。

ちなみに

不動産投資はやめとけといわれる理由については、こちらの記事で詳しく解説されています。

合わせてご確認ください。

参考:不動産投資はやめとけといわれる理由とは?本当に割に合わないのか|マネーFix」

立地は、賃料や資産価値、テナントの入居率などに大きく影響します。

駅近や商業施設が近い場所、学校や病院が近いエリア周辺などは、需要が高まる傾向にあります。

しかし、人気のエリアは物件価格も高くなるため、収支とのバランスを取る必要があります。