資金調達に即日ファクタリングが可能な会社比較をしたいんだけど・・。

手数料はどれくらい?

見積もり・審査時の注意点は?

- 「月末の支払いが迫っているのに、入金はまだ先…」

- 「売上は順調なのに、なぜか手元のキャッシュが足りない…」

- 「もし資金ショートしたら、せっかくのビジネスチャンスを逃してしまうかも…」

業種や業界を問わず、キャッシュフローの健全性は、会社の命運を左右するほど非常に重要です。

たとえ売上が大きく黒字であっても、手元の現金が回らなければ、「黒字倒産」という悲劇に陥る可能性もゼロではありません。

例えば、取引先によっては「請求月締め、翌々月払い」といった支払いサイクルが当たり前。

2ヶ月後に3,000万円の入金が確定していても、1ヶ月後の1,000万円の支払いができなければ、まさに黒字倒産の危機に直面することになります。

- 「銀行融資は時間もかかるし、審査も厳しいし…」

- 「他に、もっと早く、確実に資金を調達する方法はないのかな?」

そんなあなたの切実な悩みを解決する画期的な方法が、売掛債権(請求書や注文書など)を活用した資金調達、「ファクタリング」です。

本記事では、このファクタリングに関して、あなたのビジネスを力強く支えるための情報を徹底解説します。

- 「今すぐ現金が欲しい!」あなたの願いを叶える、即日入金・買取が可能な優良ファクタリング会社

- 数あるサービスの中から厳選!本当におすすめできるファクタリング会社をランキング形式でご紹介

- 利用者のリアルな口コミや評判から、サービスの信頼性や使い勝手を徹底検証

- ファクタリングを利用するメリット・デメリットを包み隠さず解説

この情報が、あなたの資金繰りの悩みを解消し、ビジネスをさらに加速させるための強力な後押しとなるはずです。

もう資金ショートの不安に悩む必要はありません。

最適なファクタリング会社を見つけて、あなたのビジネスを次のステージへと進めましょう!

- ファクタリングとは?その仕組み

- 2025年:おすすめのファクタリング会社徹底比較・評判・口コミ

- 銀行系でおすすめのファクタリング会社

- ファクタリングのよくある質問を確認

- よくある質問:通知型と非通知型ファクタリングの違いは?

- よくある質問:ファクタリングの手数料はどのくらいですか?

- よくある質問:ファクタリング契約後、取引先が支払いをしなかった場合、どうなりますか?

- よくある質問:債権回収会社とファクタリング会社の違いは?

- よくある質問:つなぎ資金にファクタリングはおすすめですか?

- よくある質問:ファクタリングによるオフバランス化とは?

- よくある質問:ファクタリングの経理処理・会計処理・勘定科目は?仕訳方法は?

- よくある質問:将来債権もファクタリングの対象ですか?

- よくある質問:ファクタリングと債権譲渡の違いとは?

- よくある質問:電子手形とファクタリングの違いとは?

- よくある質問:ポートフォリオ型ファクタリング(P型ファクタリング)とは?

- おすすめ”ファクタリング会社”:記事まとめ

ファクタリングとは?その仕組み

ファクタリングは、売掛金を現金化するための金融サービスです。主な種類には、「買取型」と「保証型」のファクタリングがあります。

保有する売掛金をファクタリング会社が買い取り、その代金を事業者に前払いします。

事業者は売掛金を待つことなく即座に資金を手に入れることができます。

買取型は一般的なファクタリングサービスで、流動性の向上や資金繰りの安定化に貢献しています。

万が一、取引先が支払い不能になった場合には、ファクタリング会社が保証した金額を事業者に支払います。

今回は、買取型ファクタリングに焦点を当てて解説します。

ファクタリングの仕組み

ファクタリングは、企業が保有する売掛債権(未回収の請求書や売掛金)を現金化する金融サービスです。

売掛債権とは、商品やサービスを提供した際、代金の支払いを後から受ける権利のことを指し、これには売掛金、受取手形、そして最近では電子記録債権(でんさい)が含まれます。

ファクタリング会社はこれらの売掛債権を買い取ることで、企業に対して即時に現金を提供し、企業は支払いを待たずに資金を得ることができます。

運転資本の流動性が向上し、企業の財務状態が改善されるため、ビジネス運営がより柔軟になります。

ファクタリングは特にキャッシュフロー管理が難しい中小企業にとって有効な手段であり、事業の成長や緊急の資金需要に迅速に対応することができます。

請求書の額面から一定の割合を差し引いた金額(手数料・割引料)を支払いますが、このプロセスは信用調査や複雑な手続きを必要とせず、比較的簡単かつ速やかに行うことができます。

手数料を左右する2社間ファクタリング・3社間ファクタリング・オンラインファクタリング

ファクタリング会社は、売掛債権のリスク管理を非常に重要視しています。

売掛債権は目に見えない資産であり、実際に債権が存在しているかの?本物なのか?

審査自体容易ではなく、また、使い込み(流用)・持ち逃げなどの不正行為が懸念されるリスクが伴います。

このため、ファクタリング会社は契約形態を通じてリスクを管理し、そのリスクは手数料の設定に反映されます。

その1つが、

- 2社間ファクタリング

- 3社間ファクタリング

です。

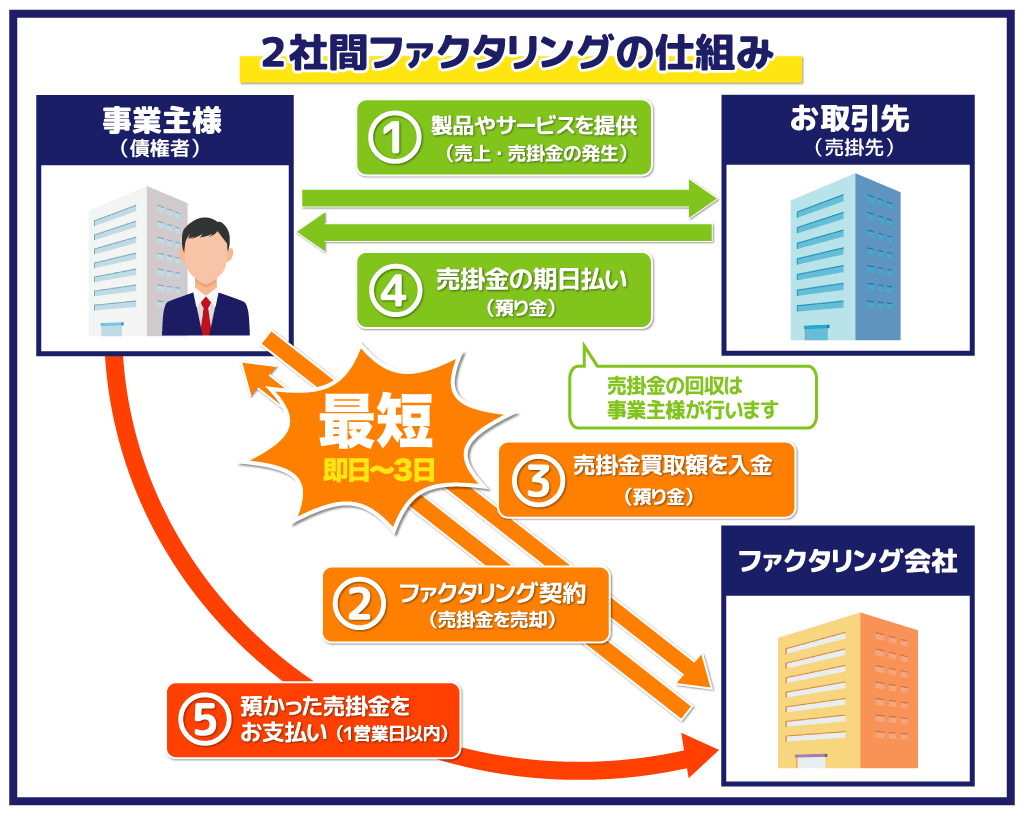

2社間ファクタリングとは?

2社間ファクタリングは、その名の通り、

- 資金調達をしたい会社

- ファクタリング会社

の2社で契約を交わすファクタリングです。

2社間ファクタリングの大きなメリットは、債権譲渡(ファクタリングした事実)がされたことを取引先の会社に知られることなくファクタリング契約ができるため、取引先との信頼関係に影響を与えないメリットがあります。

2社間ファクタリングの場合、

取引先に対する債権譲渡通知を行わない代わりに、ファクタリング会社との間で売掛債権譲渡契約・業務委託契約を結ぶことで、売掛債権の売買が実行されます。

債権譲渡登記を求められることも、少なくなり、売掛債権譲渡に関した手続きが省略できるため、申し込みから即日融資・24時間以内・最短1時間以内のスピード入金・送金が可能です。

ただ、ファクタリング会社としては、持ち逃げや流用・未回収リスクが高くなるため

- 手数料が高い

- 取引先への審査が厳しくなる

デメリットもあります。

引用:ベストファクター

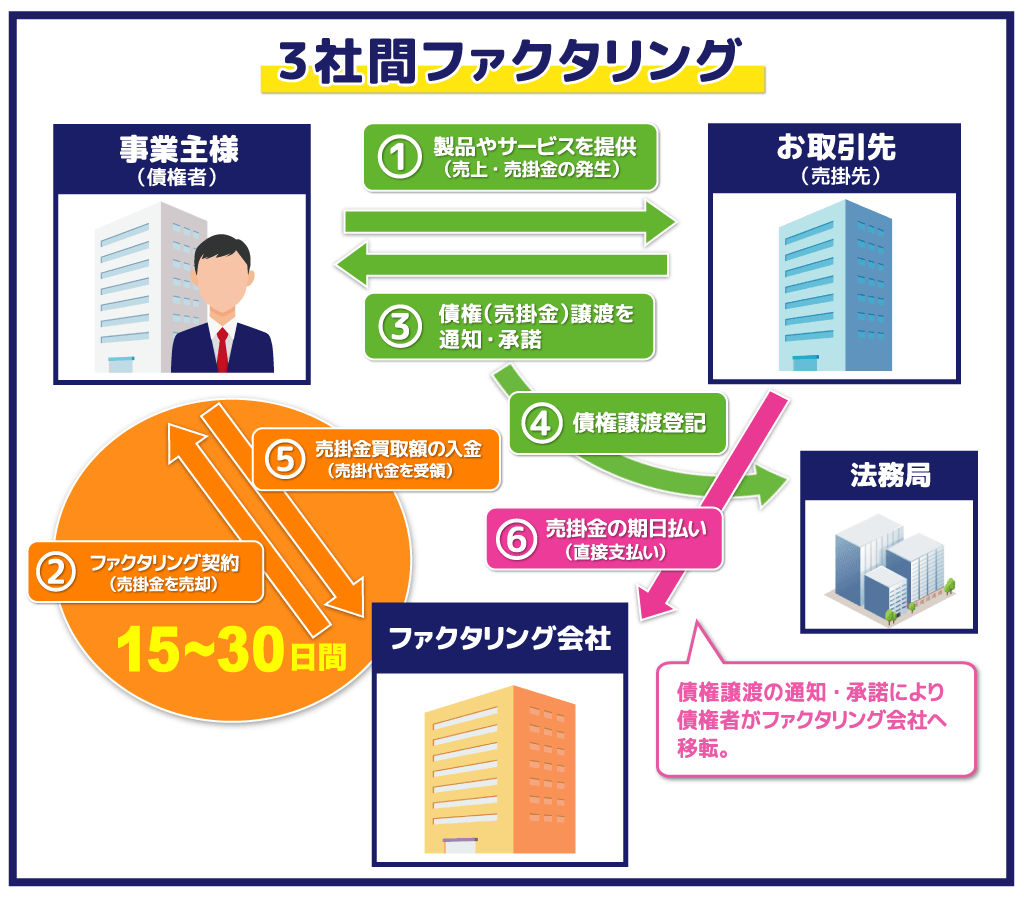

3社間ファクタリングとは?

3社間ファクタリングは、

- 資金調達をしたい会社

- ファクタリング会社

- 取引先(売掛先:買掛債務を持つ企業)

の3社で売掛債権譲渡契約を締結します。

ファクタリング会社にとっては、売掛債権未回収のリスクが緩和されるため、2社間ファクタリングと比べると手数料が割安になるというメリットがあります。

しかし、契約の前提に売掛債権譲渡通知が必須であるため

- 売掛先への通知・承諾、売掛債権譲渡の手続きに時間を要する

- 取引先に債権譲渡を拒否される

- 取引先との関係悪化・悪印象を与える可能性

などのデメリット・ハードルが高くなります。

手続きに時間がかかることから送金までに日数を要する場合もあります。

オンラインファクタリングとは?

オンラインファクタリングは、インターネットを通じて完全に非対面で行われるファクタリングサービスです。

申し込みから審査、契約手続きまで全てオンラインで完結し、必要書類もWeb上で提出します。

そのため、東京都内に集中しているファクタリング会社ですが、地理的な制約を受けずにサービスを利用できます。

また、オンラインファクタリングはオフィス経費や人件費・交通費などの削減が可能であるため、これらのコスト削減は手数料の低減にもつながり、事業者にとってはより経済的な選択となります。

*オンラインなので直接的な営業や勧誘を受ける心配もありません。

手数料を左右する償還請求権あり・償還請求権なし

ファクタリングにおける「償還請求権あり」と「償還請求権なし」は、売掛金の回収リスクを誰が負うかによって異なります。

企業はファクタリングを利用しても一定の信用リスクを背負うことになります。

リスクを利用者が追うため、手数料が低めに設定されます。

取引先の倒産リスク等から解放され、回収不能になっても買い戻す必要がありません。

この安心感から手数料はリコースファクタリングよりも高くなります。

リコースファクタリングはコストを抑えたい企業に、ノンリコースはよりリスクを避けたい企業に適しています。

おすすめファクタリング会社”早見表”

| サービス名 | 会社名 | サービス内容 | 特徴 |

|---|---|---|---|

| アクセルファクター | 株式会社アクセルファクター | ファクタリング見積もり | 5割以上が即日入金/手数料:0.5%~8% |

| ファクタリングベスト | 株式会社ウェブブランディング | ファクタリング一括見積もり | カンタン1分で売掛金が最速・最高値で買取る会社が分かる |

| アットラインファクタリング | 株式会社アットライン | ファクタリング見積もり | 初回手数料”0%”、初めての方はぜひ |

| ビートレーディング | 株式会社ビートレーディング | ファクタリング見積もり | 申し込みから入金まで最短2時間/手数料:2%~ |

| Mentor Capital (メンターキャピタル) |

株式会社Mentor Capital | ファクタリング見積もり | 即日入金・最短 30分 |

| チョウタツ王 | 株式会社JC | ファクタリング一括見積もり | 最大8社のファクタリング会社へ売掛金の買取額の相見積もりが可能 |

| ラボル | 株式会社ラボル | ファクタリング見積もり | 入金スピード:最短60分/手数料:10% |

ファクタリングを利用するメリット

ファクタリングは、迅速な資金調達というメリットがある一方で、手数料が高い、売掛先との関係悪化といったデメリットも存在します。

そのため、自社の状況や資金調達の目的をしっかりと検討し、メリットとデメリットを比較した上で利用を検討することが重要です。

メリット:1.即時的な資金調達・運転資金の確保

ファクタリングの最大の強みは、その圧倒的なスピードにあります。

特に、オンライン完結型のファクタリングサービスを利用すれば、最短即日で売掛金を現金化できるのが大きな魅力です。

企業経営において、資金の流れ(キャッシュフロー)は生命線です。

たとえ帳簿上で利益が出ていても、手元の現金が尽きれば事業は立ち行かなくなる「黒字倒産」のリスクさえあります。

銀行融資の場合、申し込みから資金が手元に入るまでに数週間から数ヶ月かかるのが一般的で、急な資金ショートには対応しきれません。

| 資金調達方法 | 資金化までの期間(目安) |

|---|---|

| ファクタリング | 最短即日〜数日 |

| 銀行融資・ローン | 数週間〜数ヶ月 |

しかし、ファクタリングは、この時間的な制約を打破します。オンラインを活用した効率的な審査プロセスにより、売掛金を即座に現金化し、目前の資金繰りの課題を迅速に解決できます。このスピードは、単に支払いを済ませるためだけでなく、新たな設備投資や事業拡大の好機を逃さないための戦略的なツールとしても機能します。

メリット:2.財務体質・キャッシュフローの改善を見込める

ファクタリングは、単なる目先の資金調達にとどまらず、企業の財務体質そのものを健全化するという大きなメリットをもたらします。

まず、直接的な効果としてキャッシュフローの改善が挙げられます。

回収までに時間がかかる「売掛金」という資産を早期に現金化することで、手元の運転資金が潤沢になり、資金繰りが大幅に安定します。

支払いの不安から解放され、より安心して事業運営に集中できるようになります。

さらに重要なのが、バランスシート(貸借対照表)の改善効果です。

ファクタリングは借入ではないため、負債を増やすことなく資産を現金化できます。

具体的には、資産の部において「売掛金」が減り、すぐに事業に使える「現金」が増える形となります。

これは「資産の流動性」が高まることを意味し、企業の支払い能力や財務の健全性を示す指標が向上します。

特に、自己資本比率(自己資本 ÷ 総資本)の改善に繋がりやすい点は注目に値します。負債を増やさずに資産を効率的に活用することで、この比率が向上し、金融機関や取引先からの信用評価が高まる効果が期待できます。

メリット:3.借入にならない・信用情報への影響なし

ファクタリングは、借入(借金)には該当しないという点が大きなメリットです。

銀行融資やビジネスローンは、金融機関からお金を借りる行為であり、当然ながら会社の信用情報に記録されます。

借入が増えれば増えるほど、今後の融資審査に影響を及ぼし、新たな資金調達が難しくなるリスクがあります。

しかし、ファクタリングはあくまで「売掛金の売買」です。

将来的に受け取るはずだったお金を、手数料を支払って前倒しで現金化する取引であり、金融機関からの借入ではありません。

| 資金調達方法 | 信用情報への影響 | 借入の有無 |

|---|---|---|

| ファクタリング | なし | なし |

| 銀行融資・ローン | 影響あり | あり |

そのため、ファクタリングを利用しても、会社の信用情報に傷がつくことは一切ありません。

将来的に銀行融資を検討している企業や、信用情報をクリーンに保ちたい事業者にとって、非常に有効な資金調達手段と言えるでしょう。

また、貸借対照表の負債を増やすことなく資金を調達できるため、健全な財務体質を維持し、将来的な事業拡大や設備投資の機会にも迅速に対応できます。

メリット:4.担保や保証人の必要なし

ファクタリングは、担保や保証人を必要としない資金調達方法です。

銀行融資の場合、高額な資金を借り入れる際には、会社の資産(不動産など)を担保として提供したり、経営者や親族が連帯保証人になることを求められたりします。

万が一、返済が滞った場合、個人の財産を失うリスクを背負うことになります。

しかし、ファクタリングでは、審査の対象となるのは「売掛先の信用力」です。

売掛先の支払い能力が十分だと判断されれば、売掛金を買い取ってもらえます。

そのため、自社の経営状況や、担保となる資産、個人の信用情報は基本的に問われません。

この特徴は、特に創業間もない企業や、赤字経営で銀行からの融資が難しい企業にとって、非常に大きな利点です。

経営者の個人保証を求められることなく、会社の健全な経営を維持しながら資金を確保できるため、事業のリスクを最小限に抑えることができるでしょう。

メリット:5.赤字決算・債務超過・税金滞納でも利用可能

企業の経営状況は常に順風満帆とは限りません。業績の悪化による「赤字決算」や、負債が資産を上回る「債務超過」、さらには資金繰りの悪化による「税金の滞納」といった状況は、どの企業にも起こり得る問題です。

しかし、これらの状況に陥った場合、銀行などの金融機関から新たな融資を受けることは極めて困難になります

。銀行は「返済能力」を厳しく審査するため、財務状況が悪い企業への融資には非常に消極的です。

しかし、ファクタリングは、ファクタリングが「借入」ではないため、審査の軸が「売掛先の信用力」に置かれます。

つまり、売掛先の企業がしっかりとした支払い能力を持っていると判断されれば、売掛金の買い取りが可能となるのです。

| 経営状況 | ファクタリングの利用可否 | 銀行融資の可否 |

|---|---|---|

| 赤字決算 | 利用可能 | 非常に難しい |

| 債務超過 | 利用可能 | 原則不可 |

| 税金滞納 | 相談可能 | 原則不可 |

たとえ自社が赤字であっても、健全な優良企業への売掛金さえあれば、それを資金化することができます。

これは、一時的な経営不振に陥った企業にとって、事業を立て直すための「つなぎ資金」を確保できる、まさにセーフティネットのような役割を果たします。

メリット:6.金融機関(銀行)の審査に通らなくても利用可能

ファクタリングは、銀行などの金融機関の審査に落ちた企業でも利用できる可能性が非常に高いという大きなメリットがあります。

これは、ファクタリングと銀行融資が、資金を貸し出す際の判断基準に根本的な違いがあるためです。

銀行は、貸し倒れのリスクを避けるため、企業の過去の実績、現在の財務状況、将来の事業計画などを厳格に審査し、「返済能力」を重視します。

そのため、創業間もない企業や、赤字・債務超過の企業は審査に通りにくい傾向にあります。

しかし、ファクタリング会社が最も重要視するのは、「売掛金が確実に回収できるか」という点です。

つまり、審査の焦点は、ファクタリングを申し込むあなたの会社ではなく、売掛先の信用力に置かれます。

売掛先が大手企業や公共団体など、支払い能力が確かな相手であれば、あなたの会社の財務状況が不安定でも、問題なく利用できるケースが多いのです。

メリット:7.オンラインファクタリングなら全国対応

オンラインファクタリングは、地理的な制約を完全に解消し、日本全国どこからでも利用できる点が大きなメリットです。

従来のファクタリングサービスや銀行融資では、利用者が会社の所在地から近い店舗に足を運んで対面での手続きを行うことが一般的でした。

そのため、地方の中小企業や個人事業主は、近くにファクタリング会社がないために、サービスを利用したくてもできないという課題を抱えていました。

しかし、オンラインファクタリングの普及により、これらの障壁はなくなりました。

| 項目 | オンラインファクタリング | 従来のファクタリング |

|---|---|---|

| 対応エリア | 日本全国 | 店舗のある地域周辺 |

| 手続き方法 | オンラインで完結 | 対面での面談や書類郵送 |

| 利便性 | 24時間365日、好きな場所で手続き可能 | 営業時間内に店舗へ出向く必要あり |

オンラインファクタリングは、申し込みから必要書類の提出、契約までの一連の手続きをすべてウェブ上で完結させます。

これにより、遠方に住んでいる人でも、交通費や移動時間を気にすることなく、手軽に資金調達が可能になりました。

ファクタリングを利用するデメリット

ファクタリングは、資金繰りに困った企業にとって、迅速な資金調達手段として注目されています。

しかし、メリットばかりではありません。

資金調達スピードの速さや手続きの簡便さといったメリットの裏側には、いくつかのデメリットも潜んでいます。

デメリット:1.手数料がかかる

ファクタリングを利用する際の最大のデメリットの一つは、手数料が高額になる点です。

一般的な融資(銀行)と比較して、ファクタリングの手数料は高くなる傾向があります。

ファクタリング業者が売掛金の回収リスクを引き受けるため、その分のリスクを反映させるためです。

手数料は通常、売掛金の金額に応じて一定割合で設定され、企業にとってはコストが高くなる可能性があります。

| 申込~実行までの期間 | 実行金額 | 利率 | |

|---|---|---|---|

| 銀行 | 1ヶ月~2か月 | 数十億まで | 0.9%~3.5%(金利が安い) |

| 公庫 (日本政策金融公庫) |

1ヶ月程度 | 4800万円 (2000万以上は本店決済) |

1.81%~2.4% |

| ノンバンク | おおむね1週間 | 50万~300万程度 | 8.0%~18.0% |

| カードローン | 即日~2日 | 最大200万円 | 15.0%~18.0% |

デメリット:2.売掛先との関係悪化

ファクタリングを利用する際のデメリットの一つに、売掛先との関係が悪化するリスクがあります。

特に、売掛先にファクタリングが通知される3社間ファクタリングの場合、このリスクは高まります。

なぜなら、売掛先は、債権が第三者に譲渡されたことを知り、取引先企業の経営状況を疑う可能性があるからです。

一方、売掛先に通知されない2社間ファクタリングの場合、売掛先との関係悪化のリスクは低減されます。

しかし、万が一、売掛先にファクタリングが発覚した場合には、やはり関係悪化のリスクは残ります。

ファクタリング会社の選び方

そもそも未回収の代金として位置づけられている売掛債権だけに、基本的に時間(翌月・翌々月)がたてば取引先(顧客)から入金されます。

*入金消込(売掛金消込)

手元資金が追いつかない、1日も早くキャッシュが欲しいとはいえ、請求書・注文書を最大限有効活用しなくてはなりません。

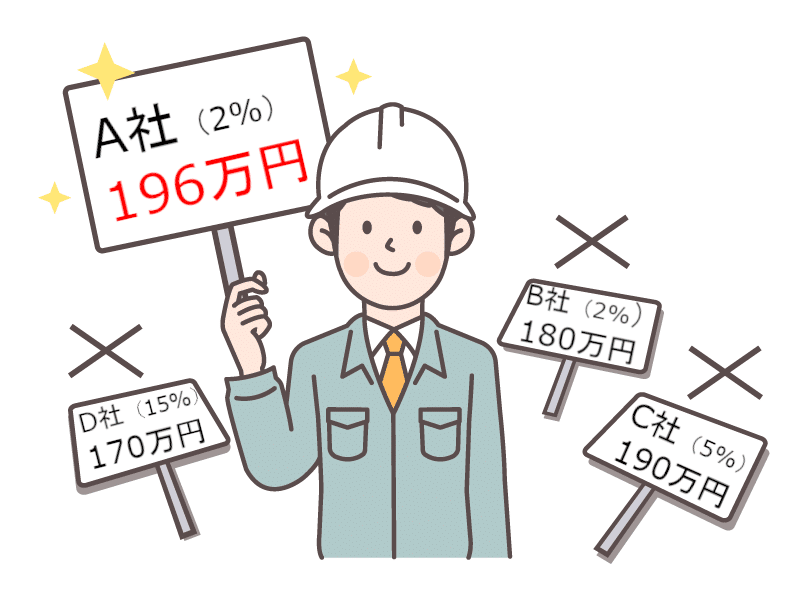

そのためファクタリング会社選びのポイントは、表面に出ている手数料・信用枠に惑わされることなく、1社1社、買取価格の見積もりを取ることです。

経営者・経理・財務担当者としての評価を上げますし、その蓄積が企業の行く末(成長)にもつながります。

売掛先との関係重視なら2社間ファクタリングで契約

2社間ファクタリングでは、あなたの会社とファクタリング会社の間でのみ契約が成立し、売掛先にはファクタリングの事実が通知されません。

売掛先との関係を損なうことなく資金調達を行うことが可能です。

ただし、この方式はファクタリング会社がクライアントの信用を重視するため、審査が厳しく・手数料が高くなる傾向があります。

非対面で契約ならオンライン完結型・eKYC確認

オンライン完結型のファクタリングサービスは、ビジネスのデジタル化を推進し、遠隔地からでも迅速に契約手続きを進めることが可能です。

eKYC(電子的な顧客確認)を利用することで、従来の紙ベースの身元確認プロセスが不要となり、手間や時間を大幅に削減できます。

企業は場所を選ばずに、いつでもすぐにファクタリングサービスを利用開始できるようになります。

即日ファクタリングなら必要書類(請求書・通帳のコピー)は事前に準備

即日ファクタリングを実現するためには、請求書や通帳のコピーなどの必要書類を事前に用意しておくことが不可欠です。

ファクタリング会社は迅速に書類の確認を行い、審査を加速することができます。

結果として、資金を必要とするその日のうちに資金調達が完了する可能性が高まります。

複数社比較で買取額・手数料の確認

ファクタリング会社を選ぶ際には、複数の提供者を比較して、最適な買取額と手数料を見つけることが重要です。

各社の条件を詳細に調べることで、コスト効率の良い選択が可能となります。

また、隠れた費用や追加の手数料がないかも確認し、総合的なコストを最小限に抑えることができます。

2025年:おすすめのファクタリング会社徹底比較・評判・口コミ

おすすめファクタリング選びも信頼性が高く安心して契約できる会社が重要となります。

さらに業界に詳しいファクタリング会社であれば、よりスムーズに調達が進むと考えられるでしょう。

そこで、最新版ランキングではありませんが、

- おすすめのファクタリング・優良ファクタリング企業

- フリーランス・個人事業主・ベンチャー企業に強みのあるファクタリング会社

- エリア(福岡・九州・関西等)に強みを持つファクタリング会社

- 手数料が安いファクタリング会社

- 不動産業界・建築業界・IT業界・出版業界・小売りなど業界に強い会社

- 即日買取・即日ファクタリングが可能な会社

- ファクタリング一括査定・見積もりサイト

満足度の高い前払いサービスとも言えるファクタリングを紹介します。

また、ファクタリング会社の口コミや実際にファクタリング契約を行った方の口コミや体験談が気になると思います。

そこで、ファクタリングの評判・口コミを

公式サイト、Googleクチコミ、SNS:X(旧:Twitter)やInstagram、Facebook(ツィッターやインスタグラム、フェイスブック)などから良い口コミ・悪い口コミ・失敗体験談なども紹介します。

1.アクセルファクター

買取申込額累計290億円超の取引実績・即日資金調達なら(対応エリア:全国対応)

- スピード:5割以上が即日入金

- 調達可能額:30万〜1億円対面・郵送・オンライン対応

- 手数料:0.5%~8%

- 調達可能額:30万〜1億円

- 将来債権ファクタリング(将来発生する可能性がある請求権を現金化するファクタリング)も可能

アクセルファクターの評判や口コミ

他社からの乗り換えでしたが、問合せから調達までに1日もかからず、月末でしたが、とにかく最速で対応して頂けました。

今回とても親身になっていただき、アクセルさんの提案(コンサルティング)なども参考させていただき、資金繰りは調整できました。

最初からアクセルファクターさんにお願いしておくべきでした。

ファクタリングからは抜け出せましたが、また困った際は相談させてください。

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表取締役 | 本成 善大 |

| 設立年月日 | 平成30年10月 |

| 住所 | 〒169-0075 東京都新宿区高田馬場1-30-4 30山京ビル5階 「高田馬場駅」戸山口から徒歩5分 |

| 詳細ページ | アクセルファクターの評判・口コミ |

2.ファクタリングベスト(一括見積もりサイト)

優良ファクタリング会社最大4社に相見積もり

- 審査通過率9割超

- 優良4社への相見積もり

- 最速3時間で振り込み

- 赤字・債務超過・税金滞納でも可能

- 創業間もなくても可能

《基本的なファクタリング会社》

《ファクタリングベストなら》

ファクタリングベストの口コミ

銀行借入もビジネスローンや個人のキャッシングも限度額いっぱい。

しかも、赤字の業績。そんな状況で、どうしても月末の人件費の支払いが厳しくなった時に救われたのが、ファクタリングでした。

人件費は、どうしても先の支払いになるため資金繰りには悩まされ続けています。

そんな当社にとってファクタリングは、今や最後の砦です。

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社ウェブブランディング |

| 所在地 | 〒171-0013 東京都豊島区池袋3丁目34-7 ビジネスパーク池袋2階 |

| 創業 | 2011年3月17日 |

| 代表者 | 北上 弘明 |

| 詳細ページ | ファクタリングベストの評判・口コミ |

3.アットラインファクタリング

「初回手数料0%」や「最短即日入金対応」といった点が特徴

- 最短即日入金対応

- 手数料は業界最安水準

- 来店不要・オンライン完結

アクセルファクターの評判や口コミ

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社アットライン |

| 代表者 | 橋本 靖彦 |

| 所在地 | 東京都豊島区東池袋一丁目31番6号 三昌ビル301号 |

| 設立年月日 | 令和6年10月1日 |

| 詳細ページ | アットラインファクタリングの評判・口コミ |

4.PMG(ピーエムジー)

2%の売り買い手数料は業界最高水準の買取率!

- 他社よりも高い買取率:2%~

- 他社からの乗り換え率98%

- 96%の高いリピート率

PMG(ピーエムジー)の評判・口コミ

急な大型案件を元請業者から発注いただき、有難い反面、職人への支払いや材料の仕入コストが先出のため、資金ショートに。

銀行からの融資なんて待っていられないし、書類を用意する時間も無い。

そんなときに、PMGファクタリングであっという間に資金調達できて助かりました。

| 項目 | 詳細 |

|---|---|

| 運営会社 | ピーエムジー株式会社 |

| 東京本社 | 東京都新宿区西新宿2丁目4番1号 新宿NSビル25F |

| 設立年月 | 平成27年6月 |

| 詳細ページ | PMG(ピーエムジー)の評判・口コミ |

5.ビートレーディング(オンライン)

オンライン契約導入のファクタリングサービス

ファクタリング申し込みは基本的に

- 売掛債権に関する資料(請求書、注文書など)

- 通帳のコピー(表紙付2か月分)

必要書類は2点のみ!

- 申し込みから入金まで最短2時間(以前は5時間)

- 業界屈指の売掛金対応率98%

- 業界最安の手数料2%~

- 秘密厳守の徹底

- 幅の広い売掛金に対応

- 調達可能額:無制限

ビートレーディングの口コミ

大型案件の受注により材料費を前払いする必要がありました。

銀行からの融資では間に合わないため、急いで問い合わせしま した。

初めての利用で不安だったのですが、担当の方に親切に対応し ていただきました。

申し込みの翌日には資金を調達することができたので、工事も 予定どおり終えることができました。

今後急な受注があっても焦らず自信を持って引き受けられるの で心強いです。

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社ビートレーディング |

| 代表者 | 代表取締役 鈴木 秀典 代表取締役 佐々木 英世 |

| 所在地 | 〒105-0012 東京都港区芝大門一丁目2-18 野依ビル3階・4階 |

| 連絡先 | TEL 03-6450-1604/FAX 03-3431-5630 |

| 設立 | 2012年(平成24年)4月 |

| 詳細ページ | ビートレーディングの評判・口コミ |

6.チョウタツ王

- 事業経営者の資金調達をファクタリングで一括サポート

- 最大8社のファクタリング会社へ売掛金の買取額の相見積もりが可能

銀行融資コンサルタントが実際に審査で使用する審査通過率90%以上の【極秘事業計画セット:融資計画王】を期間限定で今だけ無料プレゼント中

>>資金調達プロ公式サイトへ

チョウタツ王の口コミ

ファクタリングはもともと建設業界とか介護業界、あるいは海運業界など、取引の残高が大きくなるような業種のみ使えるとばかり思い込んでいたのですが、最近は私どものような広告業やデザイナー関係のお仕事の方も積極的にファクタリングで資金調達をされているということで、私は今回ファクタリングを利用するに至ったというわけです。

一括査定サービスというものがあることを知り、相見積もりを取るべく連絡を入れてみたところ、相手先企業様が大きい会社さんであったことから、安心して取引ができそうだというご連絡をいくつかいただきました。

| 項目 | 内容 |

|---|---|

| 運営会社 | 株式会社JC |

| 所在地 | 東京都板橋区上板橋3−16−5 |

| 代表者 | 福田 善仁 |

| 詳細ページ | チョウタツ王の評判・口コミ |

参考ページ:「ファクタリング一括見積もり」サイトおすすめ厳選ランキング

7.Mentor Capital(メンターキャピタル)

急ぎの資金繰り・即日で資金調達ができる魅力のファクタリング会社(対応エリア:全国対応)

- 調達時間:最短30分

- 担保・保証人の提供は不要

- 信用情報影響なし

| 項目 | 内容 |

|---|---|

| 社名 | 株式会社 Mentor Capital |

| 代表取締役 | 庄司 誠 |

| 設立 | 平成21年9月 |

| 電話番号 | 03-6670-1996 |

| 詳細ページ | メンターキャピタルの評判・口コミ |

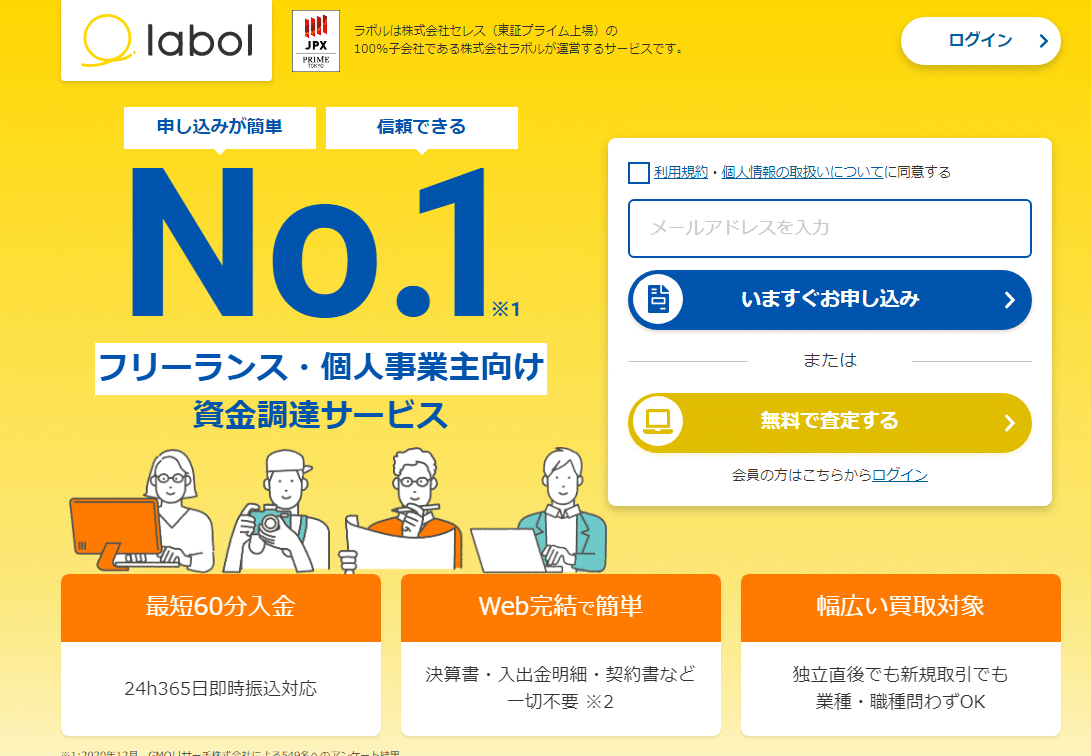

8.ラボル(フリーランスにもおすすめ)

自営業・個人事業主・フリーランス向けの請求書買取・ファクタリング

- 入金スピード:最短60分

- 最小利用額:1万円~

- 手数料:10%

- 担保:必要なし

- 保証人:必要なし

- 信用情報調査:照合せず

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社ラボル labol inc. |

| 所在地 | 東京都渋谷区道玄坂1-20-8 寿パークビル 7F |

| 設立 | 2021年12月1日 |

| 代表者 | 代表取締役CEO 吉田 教充 |

| 詳細ページ | ラボルの評判・口コミ |

銀行系でおすすめのファクタリング会社

経営の安定化のためには、安定した資金調達が不可欠です。

銀行系ファクタリングは、大手銀行(メガバンク)の信用力と豊富な資金力を背景に、安全かつ迅速な資金調達が可能です。

買取ファクタリング、保証ファクタリング(ファクタリング保証)、国際ファクタリング、一括ファクタリングのサービスがありますが、買取型サービスを中心に紹介します。

銀行系ファクタリング:三菱UFJファクター

三菱UFJファクターは、三菱UFJフィナンシャル・グループの一員として、長年の実績と信頼のあるファクタリング会社です。

・根保証・下請債権保全支援事業・国際ファクタリングに対応しています。

三菱UFJファクター詳細はコチラ

銀行系ファクタリング:みずほファクター

みずほファクターは、みずほフィナンシャルグループに属する銀行系ファクタリング会社です。

国内ファクタリング・国際ファクタリングに対応しています。

みずほファクター公式サイトへ

その他

・SMBCファイナンスサービス

・りそな決済サービス(代金回収代行も)

・スルガ銀行

なども

関連公式サイト

・ファクタリング事業推進協会

・OFA – 一般社団法人オンライン型ファクタリング協会

ファクタリングのよくある質問を確認

ファクタリングについて疑問・悩み・不安においてよくある質問・Q&Aを紹介します。

よくある質問詳細はコチラおすすめ”ファクタリング会社”:記事まとめ

中小企業のバランスシート構成を見てください。

- 現金預金:85.7兆円

- 受取手形:15.4兆円

- 売掛債権:75.6兆円

- 在庫(棚卸資産):46.9兆円

- 有価証券:5.1兆円

- 土地:86.9兆円

- その他建物機械設備等:109.3兆円

記載をみて分かる通り、大きな割合を占める売掛債権:75.6兆円

「売掛債権を活用した資金調達が正当な資金調達手段であることの周知徹底が必要である」

国も売掛債権を有効に資金調達に向ける流れを推奨しています。

2020年の民法(債権法)改正によって、よりファクタリングを利用しやすい環境が整いました。

*ファクタリングの法的根拠は、民法555条における「売買契約」です。

また、各自治体では産業を活性化し、雇用の確保を図るためのさまざまな施策、例えば、東京都 産業労働局も中小企業等の利用者がファクタリングの仕組みを理解し、資金調達に活用できるよう、セミナーを開催しています。

ファクタリング利用の流れ

企業経営において重要なキャッシュフロー。

資金繰りは、会社の命にかかわるものです。

新型コロナウイルス当初、政府や金融機関は

- 実質無利子

- 無担保融資

- ゼロゼロ融資

- 劣後融資・劣後ローン

で、返済負担軽減を目的とする融資で起業をサポート。

しかし、返済期日を越え、その返済が実質難しい、悩みをもった経営者・企業も出てきているようです。

今回は、おすすめのファクタリング会社・サイト・ファクタリング会社の選び方を紹介しています。

平成18年の会社法施行により、資本金がほとんど無くとも会社が設立できるようになりました。

*以前は、有限会社:最低300万円、株式会社:最低1,000万円、改正で資本金”1円”で会社設立が可能。

会社は増える反面、資本金がないだけに資金繰りが大変、金融機関の信用が得られにくいなどで資金繰りに困っている経営者も少なくないと思います。

最後に、一般的な契約までの手順を具体的に紹介すると

下記の基本的な4つのステップ

- 【申し込み】

各公式ホームページのお問い合わせフォーム・電話・ライン(LINE)から申し込み。

担当者に融資の相談や疑問などをお問合せ、申し込み。 - 【書類の提出・用意するもの】

申し込み後、必要書類をメール等で送信。

★契約関連書類(請求書・見積書・注文書・基本契約書)

★代表者の身分証明書(免許証やパスポート)

★預金通帳(指定期間のコピー:入出金の通帳・Web通帳等)

その他決算書・確定申告書・納税証明書、印鑑証明書、登記簿謄本 - 【面談・審査】

来店・電話・出張面談・ビデオ通話アプリを利用し面談。

ファクタリング利用の理由・売掛先との取引状況・希望する手数料等のヒアリング

書類提出と面談後に審査結果を伝達

ファクタリング会社は、独自の審査方法・帝国データバンクや東京商工リサーチ等から情報収集 - 【契約・送金】

提示内容に納得したら契約書にサイン

契約完了後、指定の口座に送金されます。

初回利用時は対面という会社もあります。

≪必要書類≫

一般的な必要書類

面談時

・身分証明書(免許証・パスポートなど顔写真付き)

・会社謄本(履歴事項全部証明書)

・決算書(直近2期分:昨年度・一昨年度)

・売掛先への請求書

・成因資料(契約書・納品書・注文書・発注書など)

・入出金の通帳・当座勘定表(当座をお持ちの場合)

・小切手帳・手形帳(当座をお持ちの場合)

契約時

・印鑑証明

・会社謄本(履歴事項全部証明書2通)

・納税証明書

・社判・実印

*急ぎの方は、事前に必要書類を準備し午前中にお問合せするといいと思います。

ちなみに、営業時間・受付時間は各社様々(平日9:00〜19:00・平日9:00〜18:00・平日9:30~18:00:土日祝日休み)です。

ただ、申し込みを簡素化しているファクタリング会社やオンライン可もありますが、基本的な流れは上記になります。

ファクタリングの目的は、大切を売掛債権を利用し有利な条件で融資を受けることです。

比較するために相見積もりで相場・限度額・手数料の確認が基本なので事前に準備してまとめて申請するといいと思います。

何社も申しむのが面倒という人は、

ファクタリング/売掛金一括査定サイトの活用がおすすめです。

優良ファクタリング会社最大4社に相見積もり

例えば、請求書500万円に対して

- A社:手数料30%であれば、350万円で2日後買取

- B社:手数料15%であれば、425万円で即日買取

- C社:手数料10%であれば、450万円で5日後買取

- D社:手数料5%であれば、475万円で即日買取

どの会社に買い取ってもらいたいですか?

100%、D社でしょう。

- 審査通過率9割超

- 優良4社への相見積もり

- 最速3時間で振込

- 赤字・債務超過・税金滞納でも可能

- 創業間もなくても可能

*ちなみに、給料債権の買取・給与のファクタリングもありますが、

基本的に、給与ファクタリングは個人向けのファクタリングになります。

最近、「個人給与ファクタリング」を謳ったヤミ金融などの詐欺事件が増えています。

企業(個人事業主含む)を前提としているため、別物と考えた方がいいので今回は省略します。

*「給与ファクタリング」を業として行うことは、貸金業に該当します

ファクタリングの評判・口コミ堂では、

おすすめファクタリング会社として、掲載業者を募集しています。

一定基準を満たす企業様であれば、無料で掲載(リンクも可)させていただきます。

不動産の口コミ評判堂:お問い合わせフォームより、気軽にお問合せ・相談ください。

2営業日以内に、返信させていただきます。

年末年始・大晦日・元旦も対応可能(24時間・全国対応)

スロットで言うと、ボーナスが確定していて後はREGかBIGか、くらいなものでした。