資金調達に個人事業主でもファクタリングは可能?

ラボルの口コミや評判は?

見積もり・審査時の注意点は?

- 「やっと手に入れた大口案件!でも、入金は3ヶ月先…それまで運転資金がもたないかも…」

- 「急な機材トラブルで出費が必要なのに、銀行の融資審査は厳しくて時間がかかる…」

- 「フリーランスだから、住宅ローンやカードの審査も通りにくいって聞くし、資金調達なんて無理なのかな…」

もしあなたが今、このような資金繰りの悩みを抱えているフリーランスや個人事業主の方であれば、きっとこのページにたどり着いたことでしょう。

ビジネスにおいて、信用や信頼関係が非常に重要であることは、大手企業も、そして私たち自営業者・個人事業主・フリーランスも、まったく同じです。

しかし、残念ながら、銀行の融資審査や住宅ローン審査など、「信用調査」という場面では、フリーランスや個人事業主は、会社員に比べて不利な立場に置かれがちです。

追加の証明書類を求められたり、そもそも審査に通らなかったり…そうした経験に、悔しい思いをした人も少なくないはずです。

- 「このままでは、せっかくのビジネスチャンスを逃してしまう…」

- 「でも、どこに相談すればいいのか分からない…」

そんなあなたの「困った」に寄り添い、フリーランス・個人事業主の「信用」を「現金」に変えるために誕生したのが、今回ご紹介する「ラボル(labol)」です。

ラボルは、まさに「フリーランス・個人事業主限定」という、あなたのための請求書買取(ファクタリング)サービス。このページでは、実際に「ラボル」を利用した方々のリアルな口コミや評判を徹底的に調査し、そのサービスの特徴、活用するメリット・デメリット、そしてよくある質問まで、余すところなく解説していきます。

あなたのビジネスの資金繰りの悩みを解消し、「フリーランスでも、もっと自由に、もっと力強くビジネスができる!」という確かな自信を手に入れるための「あと一押し」が、きっとここに見つかるはずです。

『ラボル』とは

- マイホームを購入する時

- マンション投資(不動産投資)をおこなう時

など、住宅ローン(不動産投資ローン・プロパーローン・アパートローン)の審査をおこなう場合、

- 大手企業所属のサラリーマン

- フリーランス

では、同じ年収・年齢であってもかなり審査のハードルが変わります。

付け加えれば、年収が2倍であってもフリーランスの場合は、

- 事業内容を証明するもの

- 取引先の情報

場合によっては保証人まで求められます。

さらに付け加えれば、金利調整で不利を被ったリ・・・

ラボルの特徴:自営業・個人事業主・フリーランス向けのファクタリングサービス

銀行のようなお金を融資する会社ではない、ファクタリング会社のラボルは、

その自営業・個人事業主・フリーランスの資金調達・キャッシュフローをサポートするファクタリング・請求書買取サービスを提供しています。

ファクタリングとは、企業が保有する売掛債権(未回収の請求書や売掛金)を金融サービスを通じて現金化するプロセスです。

売掛債権とは、商品やサービスの提供後に支払いを受ける権利を指し、売掛金、受取手形、電子記録債権などが含まれます。

ファクタリング会社はこれらの債権を買い取り、企業に対して即時に現金を提供します。

企業の運転資本の流動性が向上し、財務状態が改善され、ビジネス運営が柔軟になります。

ラボルの特徴:入金スピード・最短30分

「ラボル」が他のファクタリングサービスと一線を画す最大の特徴は、その圧倒的な入金スピードです。

申し込みから最短30分で資金を振り込むという迅速性は、急な資金ニーズに直面するフリーランスや個人事業主にとって、まさに生命線となり得ます。

従来の銀行融資が数週間から数ヶ月を要し、一般的なファクタリングサービスでも「最短即日」とされる中で、「最短30分」というスピードは業界でもトップクラスです。

この驚異的な速さを実現しているのが、AIを活用した独自の審査システムです。

人の手を介する部分を最小限に抑え、必要な情報をオンラインで提出するだけで、AIが迅速に与信審査を行います。

| 資金調達方法 | 資金化までの期間(目安) |

|---|---|

| ラボル | 最短30分 |

| 一般的なファクタリング | 最短即日〜数日 |

| 銀行融資 | 数週間〜数ヶ月 |

例えば、

「急な機材の故障で修理費が必要になった」

「クライアントからの入金が遅れ、外注先への支払いが迫っている」

といった予期せぬ事態が発生した際に、このスピードは絶大な効果を発揮します。

ラボルの特徴:最小利用額:1万円~

従来のファクタリングサービスでは、「最低利用額30万円から」といった下限が設けられていることが多く、少額の資金ニーズを抱えるフリーランスや小規模事業者にとっては利用しづらいという課題がありました。

しかし、「ラボル」はこの常識を覆し、最小1万円からという非常に低い利用額からの申し込みを可能にしています。

この「1万円から」という設定は、これまでファクタリングの利用を諦めていた多くの事業者にとって、新たな資金調達の選択肢となります。

例えば、以下のような多様なシーンで活用できます。

- 少額の経費支払い:

ソフトウェアの月額利用料や、急な出張で発生した交通費など。 - 小規模案件の早期現金化:

数万円規模の小さな案件の請求書をすぐに現金化したい場合。 - つなぎ資金として:

大きな入金を待つ間の、数日間の生活費や事業費の補填。

事業規模に関わらず、すべての働く人々をサポートするという「ラボル」の理念を体現しています。

大きな売掛金だけでなく、日々の事業活動で発生する細かな資金ニーズにも柔軟に対応できるため、フリーランスや個人事業主は、より安心して事業に集中することができます。

ラボルの特徴:手数料:10%

ファクタリングを利用する上で最も気になるのが手数料です。

「ラボル」は、手数料を一律10%という非常にシンプルで分かりやすい料金体系を採用しています。

多くのファクタリングサービスでは、利用額や売掛先の信用力、審査内容によって手数料が変動し、「手数料3%〜」と記載されていても、実際に適用されるのはもっと高い料率だったというケースも少なくありません。

その点、「ラボル」の手数料は常に10%で固定されているため、利用者は事前に受け取れる金額を正確に把握でき、安心して資金計画を立てることが可能です。

| 項目 | ラボルの手数料体系 | 一般的な変動制手数料 |

|---|---|---|

| 分かりやすさ | 一律10%で明瞭 | 審査後に確定するため不透明な場合がある |

| 資金計画 | 立てやすい | 事前の計画が立てにくい |

| 最低手数料 | なし | 最低手数料が設定されている場合がある |

この「一律10%」という手数料は、2社間ファクタリングの相場(10%〜20%)から見ても、比較的リーズナブルな水準にあります。

特に、ラボが得意とする1万円からの少額利用の場合、他のサービスでは最低手数料が設定されているために割高になることがありますが、ラボルならその心配もありません。

この透明性の高い料金体系は、利用者が抱く手数料への不安を解消し、信頼関係を築く上で非常に重要な要素となっています。

ラボルの特徴:株式会社セレス(東証プライム上場)の子会社の安心感

ファクタリングサービスを選ぶ上で、手数料やスピードと同等、あるいはそれ以上に重要なのが運営会社の信頼性です。

残念ながらファクタリング業界には悪質な業者も存在するため、利用者は安心して取引できる会社を慎重に選ぶ必要があります。

その点において、「ラボル」は絶大な安心感を提供しています。

「ラボル」を運営する株式会社ラボルは、東京証券取引所プライム市場に上場している株式会社セレスの子会社です。

▼上場企業グループであることのメリット

- 厳格なコンプライアンス:

上場企業は社会的な信用を維持するため、法令遵守(コンプライアンス)の体制が非常に厳格です。

その子会社である「ラボル」も、同様の高い基準で運営されており、利用者が不利益を被るような違法な取引や不明瞭な契約が行われる可能性は極めて低いです。 - 安定した経営基盤:

親会社の安定した資本力と経営基盤は、サービスの継続性や信頼性に直結します。

サービスが突然停止したり、利用者の情報が不適切に扱われたりするリスクが非常に低いと言えます。 - 高い透明性:

個人情報の取り扱いや契約内容についても、上場企業グループとして高い透明性が求められます。

利用者は安心して自身の情報を預け、契約を進めることができます。 - 資金調達をしたい会社

- ファクタリング会社

- 今すぐ資金が欲しい!

でも個人事業主だと融資を断られる… - 他のファクタリングサービスは必要書類が多すぎてめんどくさい

- 新規取引先という理由で買い取ってもらえなかった

- 本物であるか?

- 偽装ではないか?

- 個人事業主のコロナ支援融資(経済産業省)

個人事業主が利用できる公的融資 - 個人事業主が加入できるクレジットカードと審査を通すコツ

- 個人事業主が今日から仕事を増やすコツ3選

- ファクタリングのメリット・デメリット

- 2社間・3社間ファクタリングの違い

- 償還請求権のあるファクタリングとないファクタリング

- おすすめのファクタリング会社の口コミ・評判

- 即日OK!審査スピード・審査通過率、優良オンラインファクタリング

- 商圏を絞ったファクタリング会社(東京限定・福岡中心など)

- 業種に限定したファクタリング会社(IT業・出版業・建設業など)

- 一括見積もり・コンシェルジュサービスのファクタリング会社

- 利用額が少額・高額(10万円~、1億円等)

- 無料会員登録

氏名やメールアドレスなどの情報のご入力、本人確認書類をアップロードして無料登録を行います。 - 買取申請

請求書とエビデンス(担当者とのメール等)をアップロードして、資金調達したい金額を入力します。

1万円~必要な額のみ申請可能 - 買取審査&先払い完了

申請内容に基づいて審査

信用情報に照会しない独自の審査なので、融資やカードの審査に落ちたことがあっても利用可能です。

審査に通過したら、24時間365日即時振込となります

ファクタリングを初めて利用する方や、過去に業者選びで不安を感じたことがある方にとって、この「東証プライム上場企業グループ」という強力な後ろ盾は、何物にも代えがたい安心材料となるでしょう。

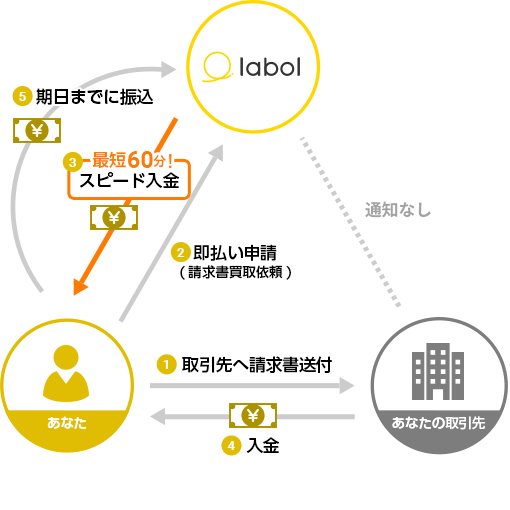

ラボルの特徴:2者間ファクタリングを採用

2社間ファクタリングは、その名の通り、

の2社で契約を交わすファクタリングです。

この方法では、取引先への債権譲渡通知を行わず、代わりにファクタリング会社との間で売掛債権譲渡契約や業務委託契約を結ぶことで、売掛債権の譲渡が実行されます。

そのため、取引先との信頼関係に影響を与えずにファクタリング契約を進められます。

さらに、債権譲渡登記が求められることが少なく、手続きが簡素化されることで、即日融資や最短1時間以内のスピード入金が可能になります。

ラボルのファクタリングを活用するメリット

ファクタリングの審査は、いくら請求先会社(取引先)がメインの審査と言っても、

請求書自体が

という審査も行われます。

そのため、規模が小さいだけでなく通帳から取引履歴がない会社への請求書等の場合は、審査が通らないという場合もあります。

ラボルは、

別に審査が緩いわけではありませんが、個人事業主・フリーランスの資金調達に手厚いサービスを提供しています。

メリット:1.Web完結で簡単・オンラインファクタリング

ラボルはWeb完結で簡単に利用できるオンラインファクタリングサービスです。

申し込みから審査、契約手続きまで全てインターネット上で行われ、必要書類もオンラインで提出できます。

東京都内に集中するファクタリング会社のサービスを地理的な制約なしに利用でき、オフィス経費や人件費、交通費の削減が可能です。

これにより手数料が低減し、事業者にとって経済的な選択となります。また、直接的な営業や勧誘を受ける心配もありません。

メリット:2.借入にならない・信用情報への影響なし

ラボルのファクタリングサービスは、借入(借金)には該当しないという点が大きなメリットです。

銀行融資やビジネスローンは、金融機関からお金を借りる行為であり、当然ながら会社の信用情報に記録されます。

借入が増えれば増えるほど、今後の融資審査に影響を及ぼし、新たな資金調達が難しくなるリスクがあります。

しかし、ファクタリングはあくまで「売掛金の売買」です。

将来的に受け取るはずだったお金を、手数料を支払って前倒しで現金化する取引であり、金融機関からの借入ではありません。

| 資金調達方法 | 信用情報への影響 | 借入の有無 |

|---|---|---|

| ラボルのファクタリング | なし | なし |

| 銀行融資・ローン | 影響あり | あり |

そのため、ラボルを利用しても、会社の信用情報に傷がつくことは一切ありません。

将来的に銀行融資を検討している企業や、信用情報をクリーンに保ちたい事業者にとって、ラボルは非常に有効な資金調達手段と言えるでしょう。

また、貸借対照表の負債を増やすことなく資金を調達できるため、健全な財務体質を維持し、将来的な事業拡大や設備投資の機会にも迅速に対応できます。

メリット:3.担保や保証人の必要なし

ラボルのファクタリングは、担保や保証人を必要としない資金調達方法です。

銀行融資の場合、高額な資金を借り入れる際には、会社の資産(不動産など)を担保として提供したり、経営者や親族が連帯保証人になることを求められたりします。

万が一、返済が滞った場合、個人の財産を失うリスクを背負うことになります。

しかし、ラボルの審査対象となるのは「売掛先の信用力」です。

売掛先の支払い能力が十分だと判断されれば、売掛金を買い取ってもらえます。

そのため、自社の経営状況や、担保となる資産、個人の信用情報は基本的に問われません。

メリット:4.赤字決算・債務超過でも利用可能

ラボルのファクタリングは、赤字決算や債務超過といった厳しい経営状況でも利用可能です。

これは、銀行融資や一般的な金融機関の審査とは大きく異なる点です。

銀行は、融資の可否を判断する際に、自社の経営状況(売上、利益、財務状況など)を厳しく審査します。

そのため、赤字決算や債務超過の状態では、融資を受けることが極めて困難になります。

| 経営状況 | ラボルの利用可否 | 銀行融資の可否 |

|---|---|---|

| 赤字決算 | 利用可能 | 難しい場合が多い |

| 債務超過 | 利用可能 | 非常に難しい |

この特徴は、現在資金繰りに苦しんでいる事業者にとって、まさに救いの手となります。経営状況が思わしくなくても、健全な取引先からの売掛金があれば、それを資金に変えることができるため、事業を立て直すための重要な資金を確保できるでしょう。ラボルは、企業の現状よりも未来の売上を重視することで、多くの事業者の再起を支えています。

メリット:5.ノンリコースファクタリング(償還請求権なし)で安心

ファクタリングにおける「償還請求権あり」と「償還請求権なし」は、売掛金の回収リスクを誰が負うかにより異なります。

一方、償還請求権なしのノンリコースファクタリングでは、ファクタリング会社が未回収リスクを全て負い、取引先の倒産リスクから解放されるため、手数料は高くなります。

ラボルはノンリコースファクタリングを提供しており、安心して利用できます。

ラボルのファクタリングを活用するデメリット

ラボルのファクタリングを活用する際には、便利な資金調達手段が提供される一方で、いくつかのデメリットも存在します。

例えば、手数料が他の選択肢に比べて高く設定されていることや、特定の業種や売掛先に制限がある場合があるため、利用の前にしっかりと確認しておくことが重要です。

デメリット:1.手数料が必ずしも安いとは言えない

ラボルのファクタリングサービスは、手数料が一律で買取額の10%と設定されています。

この手数料は他のファクタリングサービスに比べて高めに感じられるかもしれません。

そのため、資金調達額が大きくなればなるほど、実際に手に入る資金が減少するため、注意が必要です。

特に、頻繁にファクタリングを利用する場合や、少額の取引を繰り返す企業にとってはコストがかさみやすい点がデメリットとなるでしょう。

デメリット:2.原則お問合せはネットからのみ

ラボルのファクタリングサービスに関する問い合わせは、原則としてオンラインで行わなければなりません。

電話でのサポートがなく、インターネットを通じたフォームやメールでの対応に限られているため、直接的なコミュニケーションを好む企業や、インターネット環境に不安がある場合には不便に感じることがあります。

急ぎで詳細な相談をしたい場合など、スムーズに対応してもらうことが難しくなることがあります。

診断完了でプレゼント

ラボルは、現在、ファクタリングの診断完了した方限定で

個人事業主・小規模事業者の資金調達・売り上げ急上昇マニュアル3冊(9,800円相当)を無料でプレゼント中です。

ラボルに関しては、以前、”資金調達プロ”の評判・口コミも紹介しました。

ラボルの口コミ・評判

ラボルについて、一番気になるのは、口コミや評判だと思います。

Googleクチコミ、SNS:X(旧:Twitter)やInstagram、Facebook(ツィッターやインスタグラム、フェイスブック)などを確認し、良い口コミ・悪い口コミ・怪しいなどを探しました。

公式サイトにお客様の声(口コミ・体験談)が掲載されていたので紹介します。

ラボルの口コミ評判:支払いサイトが長かったので受注するか迷っていました

いつか起業をしようと考えていてその前のステップとして昨年フリーランスになりました。

仕事の案件は毎月獲得できていて生活も安定していたのですが、単価が低いことが課題でした。

単価の高い上場企業から仕事の打診がありましたが、支払いサイトが長かったので受注するか迷っていたときに、ラボルについて知って初めて利用しました。

報酬が即日で手に入ってラボルへの支払いは取引先からの入金後で良いというのが自分にはピッタリでした。

審査に必要な書類も、送付した請求書と取引先担当者からのメールだけだったので、すぐに申込できました。

それ以来ラボルを利用することで、支払いサイトを気にせずに大型案件を受注することができて単価を上げることができています。

3年以内の起業を目指してこれからも頑張ろうと思います。

ラボルの口コミ評判:取引先からの入金がある前に立て替え払いが発生

Web構築のプロジェクトをしています。

会社に勤めていた時、知り合いに頼まれたことをきっかけに副業を始めましたが、副業の方が収入が高くなったので3年前に独立しました。

デザイナーへの発注も自分で行っているので、取引先からの入金がある前に立て替え払いが発生することも多く、常に手元資金を気にする必要がありました。

そんな中、取引先から入金が遅れるという連絡があって困っていたところ、Twitterでラボルについて知りました。

このようなサービスは利用したことがなかったのですが、一部上場企業が運営しているという安心感と、使い方が分かりやすかったので利用しました。

これからはラボルも利用しながら手元資金のバランスを整えていこうと思います。

ラボルの口コミ評判:すべてオンラインで完結

ラボルさんを2回利用しました。

すべてオンラインで完結でき、他社よりも提出書類が明確で最低限で済みます。

対応なども迅速にしていただき、調達までがとてもスムーズで早かったです。審査後の入金もとても早く対応して頂けました。

途中申請不備があっても何度もアドバイス頂け申請完了までとても丁寧な印象を受けました。与信のアップ方法も個人事業者に嬉しい仕組みで、良いサービスを提供されているなと思いました。

ラボルの口コミ評判:他社よりも提出書類が明確で最低限

ラボルさんを3回利用しました。間違いなくファクタリング会社ではNo1です。他社よりも提出書類が明確で最低限で済みます。

対応なども迅速にしていただき、調達までがとてもスムーズで早かったです。

審査後の入金もとても早く対応して頂けました。

途中申請不備があっても何度もアドバイス頂けましたし、申請完了までとても丁寧な印象を受けました。与信のアップ方法も個人事業者に嬉しい仕組みす。

ラボルの口コミ評判:フリーランスや小規模事業者に嬉しい仕組み

今回ラボルさんを初めて利用しました。

すべてオンラインで完結できる上に、他社よりも提出書類が明確かつ最小限に示され、もし書類の準備で不明があってもサイト内やメールで迅速にフォローいただき、調達までがとてもスムーズで早かったです。審査後の入金もとても早く対応して頂けました。

取引のエビデンスも電話ヒアリングはなく、メールや請求書での事実関係を必要に応じて進められ、多忙かつ夜になっても申請手続きを進める事が出来たのも良かったです。途中申請不備があっても却下でなく、何度もアドバイス頂け申請完了までの二人三脚のような感じはとても丁寧な印象を受けました。与信のアップ方法もフリーランスや小規模事業者に嬉しい仕組みで、他社にない良い評価方法をお持ちのサービスを提供されているなと思いました。

ラボルのよくある質問:疑問・悩み

ラボルについて疑問・悩み・不安においてよくある質問・Q&Aを公式サイトから抜粋し紹介します。

よくある質問詳細はコチララボル:記事まとめ

ファクタリングに関しては、これまでにもたくさんの業者を紹介しました。

また、ファクタリングおすすめサービスとして

などを紹介しました。

ファクタリング会社には、各々の強みを持っています。

その意味で、ラボルは、フリーランス・個人事業主向けの請求書買取・ファクタリングサービスです。

ラボルのファッション申し込みの流れを確認

ラボルの即日先払いまでの流れは、

請求書と取引のエビデンスをアップロードするだけで、Web完結・最短30分で資金調達が可能

>>ラボル公式サイトへ

一緒に比較したい一括見積もりサイトなら”ファクタリングベスト”

運営会社・会社情報:株式会社ラボル

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社ラボル labol inc. |

| 事業内容 | 金融サービス事業 メディア事業 |

| 所在地 | 東京都渋谷区道玄坂1-20-8 寿パークビル 7F |

| 設立 | 2021年12月1日 |

| 代表者 | 代表取締役CEO 吉田 教充 |

| 取引銀行 | 三菱UFJ銀行 みずほ銀行 りそな銀行 三井住友銀行 セブン銀行 |

| 株主 | 株式会社セレス WMパートナーズ株式会社 みずほキャピタル株式会社 |

| 加盟団体 | 一般社団法人オンライン型ファクタリング協会 一般社団法人日本クレジット協会 |

| 公式サイト | https://labol.co.jp/ |

元メガバンク融資課出身、バブル時代に不動産コンサルティングに従事し、2000年、会社設立後、底地ビジネス・事務所の立ち退き裁判等も経験した宅建士と共に立ち上げ、現在、不動産にまつわるサービスの紹介、口コミ・筆者の感想を加え紹介しています。