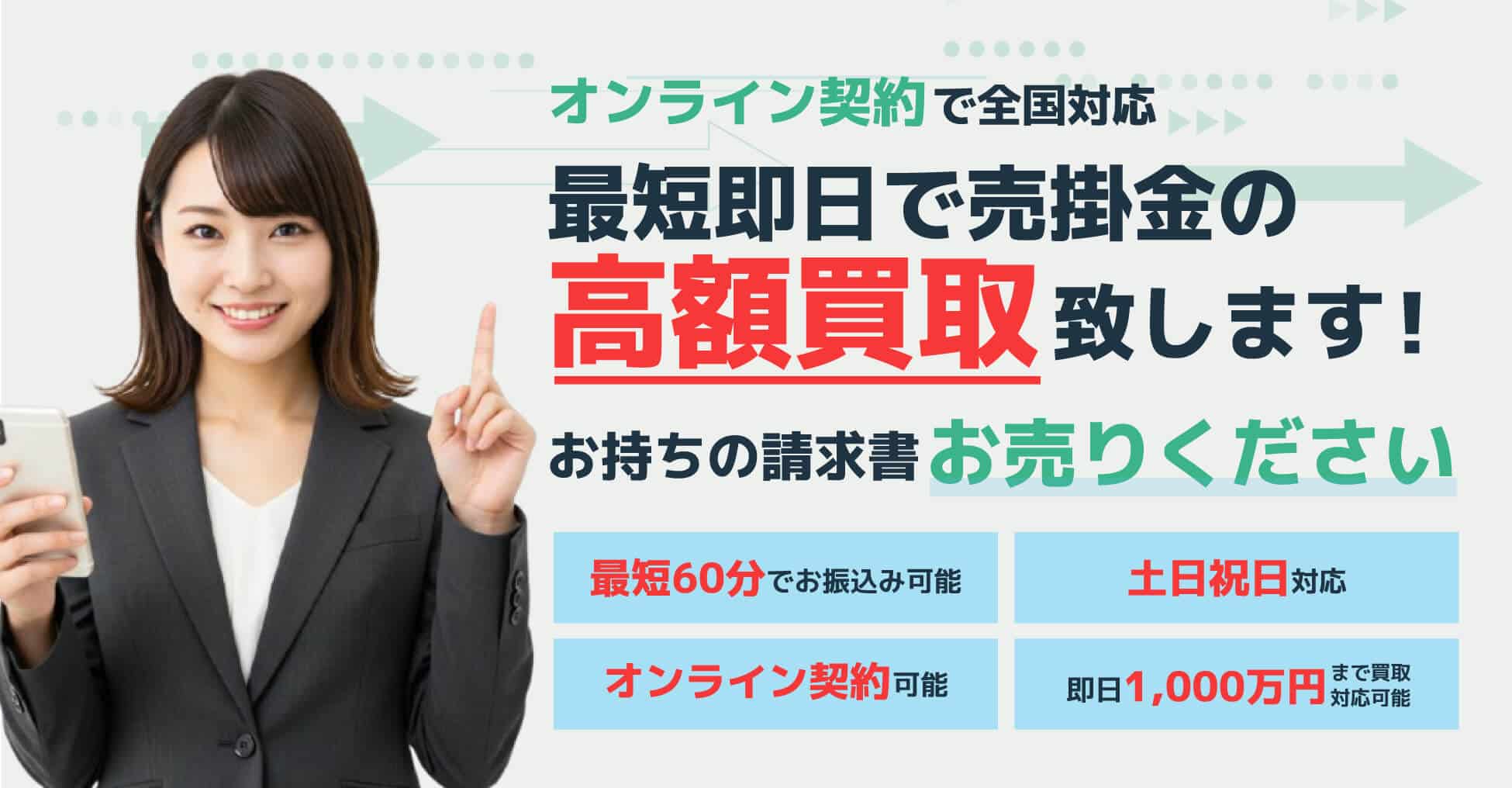

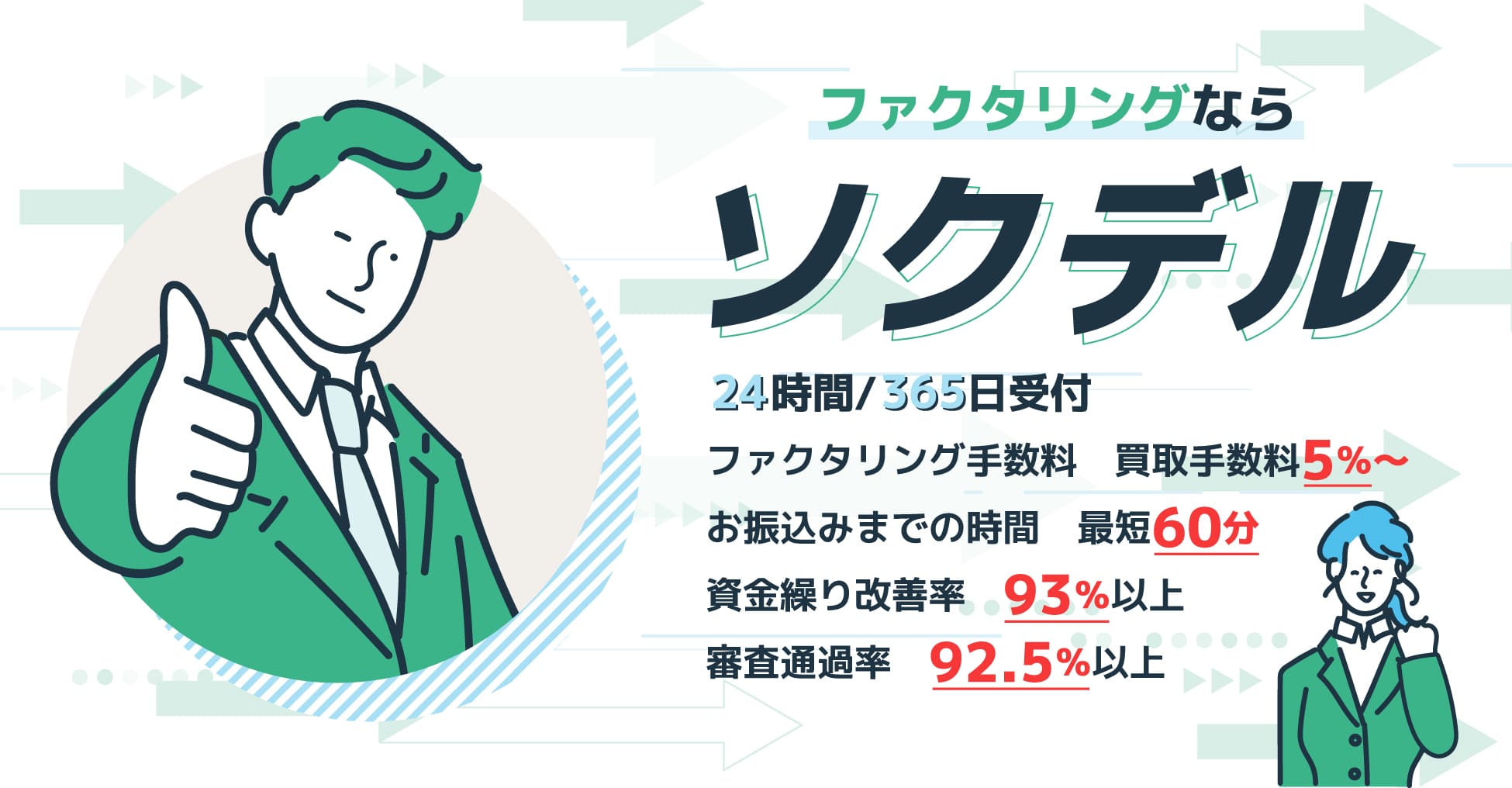

「手数料5%〜」「最短即日資金調達」で人気のソクデル。

本当にそんなに早く、安く資金調達できるの?「怪しい」って声も聞くけど…

利用者のリアルな口コミや評判を知りたい!

ファクタリングのメリット・デメリットから注意点は?

事業を営んでいると、

- 「急な支払いが重なって資金が足りない…」

- 「売掛金は確実に入る予定だけど、それまで待てない…」

といった資金繰りの悩みに直面することは少なくありません。

銀行融資は審査に時間がかかり、急な資金ニーズには対応しきれないのが現実です。

かといって、取引先に支払いを早めてもらう交渉は、今後の関係を考えると気が引けますよね。

そんな時、ファクタリングという資金調達方法が、多くの事業者から注目を集めています。

ファクタリングは、期日前の売掛金をファクタリング会社に買い取ってもらうことで、早期に現金化するサービスです。

今回ご紹介するソクデルは、「手数料5%〜」「最短即日資金調達」を強みとするファクタリングサービスです。

しかし、

- 「本当にそんなに早く資金が手に入るの?」

- 「手数料は本当に安いの?」

と疑問に思う方もいるかもしれません。

本記事では、ソクデルのファクタリングサービスについて、そのメリット・デメリット、そして実際に利用した方の口コミや評判を徹底的に解説します。

この記事を読めば、ソクデルがあなたの資金繰りの悩みを解決する選択肢になるかどうか、判断するための材料が見つかるはずです。

- ファクタリング買取手数料:5%〜

- 即日1,000万円まで可能

- オンライン契約可能

- 審査通過率:92.5%

『ソクデル』とは?

『ソクデル』は、株式会社フラップコミュニケーションが運営する、中小企業や個人事業主向けのファクタリングサービスです。

株式会社フラップコミュニケーションは、2016年3月14日に千葉県浦安市に本社を設立しました。

同社が提供する『ソクデル』は、売掛金を早期に現金化することで、事業者の資金繰りの課題を即座に解決することを目的としています。

ソクデルの特徴:オンライン・来店・出張可能なファクタリングサービス

ソクデルは、顧客の利便性を最優先に考え、オンライン・来店・出張という3つの柔軟な契約方法を提供しています。

全国どこからでも利用できるオンライン契約は、場所や時間を選ばずに手続きを完結できるため、多忙な経営者にとって非常に魅力的です。

PCやスマートフォンから必要書類をアップロードし、契約手続きを進めることができるので、地方の事業主や、移動時間が取れない方でも手軽に利用できます。

一方、直接担当者と顔を合わせて相談したいという方には、来店契約がおすすめです。

疑問点をその場で解消したり、事業内容について詳しく説明したりすることで、より安心して取引を進めることができます。

専門の担当者が丁寧にサポートしてくれるため、ファクタリングの利用が初めての方でも安心です。

さらに、ソクデルでは、お客様の事務所や指定の場所に出向いて契約手続きを行う出張契約も可能です。

特に、経営者自身が多忙で事務所を離れられない場合や、機密性の高い情報を社外でやり取りしたくない場合に適しています。

この柔軟な対応は、顧客一人ひとりの状況に合わせた最適なファクタリングサービスを提供したいというソクデルの強い意志を反映しています。

ソクデルの特徴:買取手数料は5%〜

ソクデルのファクタリングサービスは、買取手数料が5%からに設定されています。

ファクタリングは、売掛金を早期に現金化できる便利な資金調達手段ですが、手数料が負担となり、利用をためらってしまうケースも少なくありません。

しかし、ソクデルは手数料を低く抑えることで、より多くの事業主が資金繰りの改善を図れるよう支援しています。

この手数料は、ソクデルが独自の審査基準と効率的な業務体制を構築しているからこそ実現できるものです。

AI審査並なのシステム構築、ペーパーレス化を推進することで、運営コストを削減し、その分を手数料の引き下げに還元しています。

ただし、手数料は一律ではなく、売掛金の金額や支払いサイト(期間)、取引先の信用度など、いくつかの要素によって変動します。

ソクデルの特徴:最短60分振込

資金繰りに困窮している事業者にとって、迅速な資金調達は死活問題です。

ソクデルは、そうした緊急性の高いニーズに応えるため、最短60分での振込を実現しています。

このスピーディな対応を可能にしているのは、独自の審査システムと、経験豊富な担当者による迅速な判断です。

提出された書類を瞬時に分析し、リスク評価を行います。

通常数日かかる審査時間を大幅に短縮しています。また、審査に必要な書類も最低限に絞られており、手続きの簡素化も迅速な振込に貢献しています。

最短60分振込は、あくまで審査がスムーズに進んだ場合の目安ですが、多くの場合、当日のうちに資金を手にすることができます。

急な支払いや、仕入れ資金の不足など、一刻を争う事態に直面した際には、ソクデルの迅速なファクタリングサービスが大きな力となります。

ソクデルの特徴:即日1,000万円まで可能

ソクデルは、中小企業や個人事業主の様々な資金ニーズに対応するため、即日で最大1,000万円までの買取を可能にしています。

事業の拡大や設備投資、急な運転資金の確保など、幅広い目的でファクタリングサービスを活用することができます。

「即日1,000万円」という金額は、小口の資金調達から、ある程度の規模の資金調達まで対応できるため、多くの事業者にとって非常に魅力的です。

通常、高額な資金を調達しようとすると、銀行融資などでは複雑な手続きや厳格な審査が必要となり、時間もかかります。

しかし、ソクデルのファクタリングは、売掛債権を売却するシンプルな仕組みのため、スピーディかつ柔軟な対応が可能です。

ソクデルの特徴:審査通過率92.5%

ソクデルの大きな強みの一つは、その高い審査通過率92.5%です。

これは、他社で審査に落ちてしまった事業者でも、資金調達のチャンスがあることを意味します。

ソクデルが高い審査通過率を実現できる理由は、独自の審査基準にあります。

ファクタリングの審査は売掛金の支払い元(取引先)の信用力を重視します。

売掛先の経営状況が安定していれば、売掛債権の回収リスクが低いと判断し、積極的に買い取りを行います。

この高い審査通過率は、多くの事業者が資金調達の道を見つけられるよう、可能な限りサポートしたいというソクデルの姿勢の表れです。

まずは一度、無料相談を利用して、ご自身の売掛金がファクタリング可能かどうかを気軽に確認してみてはいかがでしょうか。

ソクデルを利用するメリット

資金繰りに悩む経営者や個人事業主にとって、迅速かつ柔軟な資金調達手段は不可欠です。

ソクデルのファクタリングサービスは、独自のシステムと顧客目線のサービスによって、多くのメリットを提供しています。

メリット:1.即日で資金繰り改善が可能

ソクデルの最大のメリットは、急な資金ニーズに即座に対応できる点にあります。

一般的な銀行融資では、申し込みから融資実行までに数週間から数ヶ月かかることが珍しくありません。

しかし、ソクデルのファクタリングサービスは、独自の迅速な審査システムと効率的な手続きにより、最短60分での振込を実現しています。

取引先への支払いが迫っている、急な仕入れ資金が必要になった、といった差し迫った状況でも、スピーディーに資金を調達し、資金繰りを改善することが可能です。

メリット:2.銀行融資に断られても資金調達ができる

「銀行融資を断られてしまった…」

という経験をお持ちの中小企業や個人事業主の方でも、ソクデルなら資金調達の可能性があります。

銀行融資は、主に自社の経営状況や担保の有無、過去の信用情報を厳しく審査するため、赤字決算や創業間もない企業は審査に通りにくい傾向があります。

しかし、ソクデルのファクタリングは、自社の信用力ではなく、売掛金の支払い元である取引先の信用力を重視して審査を行います。

そのため、自社が赤字決算であったり、税金の未納があっても、取引先の経営状況が安定していれば審査を通過できる可能性が高いのです。

メリット:3.遠方でもオンラインファクタリングの利用が可能

ソクデルは、場所を選ばずに利用できるオンラインファクタリングを提供しています。

弁護士ドットコム監修のクラウドサインを利用した契約締結が可能なため、契約書類の郵送や直接の面談のために時間を割く必要がありません。

そのため、全国どこからでも、インターネット環境さえあれば、必要書類の提出から契約までの一連の手続きをオンラインで完結させることができます。

特に、地方の事業者や、多忙で事務所を離れることが難しい経営者にとって、この手軽さは大きなメリットとなります。

メリット:4.審査対象は取引先、赤字・税金未納で審査可能

ソクデルのファクタリングの大きな特徴は、審査の焦点が自社ではなく、売掛金の支払い元(取引先)にあることです。

自社の経営状況が赤字決算であったり、税金の未納があっても、審査を通過できる可能性が非常に高いです。

銀行融資では、自社の信用力が何よりも重要視されますが、ファクタリングはあくまで「売掛金という資産を買い取る」という取引です。

そのため、売掛先の信用力が高ければ、資金化のリスクが低いと判断され、問題なく買取が行われます。

メリット:5.専任担当者による柔軟な審査と手厚いフォロー

ソクデルでは、お客様一人ひとりに専任の担当者がつき、きめ細やかなサポートを提供します。

画一的な審査ではなく、お客様の事業内容や資金繰りの状況を丁寧にヒアリングし、柔軟な審査を行います。

書類だけでは判断しにくい複雑な事情も考慮に入れた、最適な資金調達プランを提案してもらうことができます。

また、ファクタリングの利用が初めての方でも、手続きの流れや必要書類について、担当者が丁寧に説明し、疑問点を解消しながら進められるため安心です。

資金調達後も、必要に応じて継続的なサポートを受けることができるなど、単なる資金提供にとどまらない、手厚いフォロー体制が整っています。

ソクデルを利用するデメリット・注意点

ソクデルは、迅速な資金調達手段として多くのメリットを提供していますが、利用する際にはいくつかの注意点も存在します。

ファクタリングを賢く活用するためには、メリットだけでなく、デメリットや注意点をしっかりと理解しておくことが重要です。

デメリット:1.手数料が必ずしも低いとは限らない

ソクデルは「買取手数料5%〜」という低水準をアピールしていますが、これはあくまで最低限の手数料であり、全ての取引でこの手数料が適用されるわけではありません。

手数料は、売掛金の金額、支払いサイト(入金までの期間)、取引先の信用度、さらには利用するファクタリングの形式(2社間か3社間か)など、複数の要因によって変動します。

例えば、取引先の信用度が低い場合や、売掛金の支払いサイトが長い場合、あるいは売掛金の金額が少ない場合などは、手数料が5%よりも高くなる傾向があります。

そのため、事前に無料査定で具体的な手数料を確認しておくことが非常に重要です。

ソクデルは手数料の明確化に努めていますが、広告上の「5%〜」という数字だけを見て安易に判断せず、必ず自身のケースでいくらの手数料がかかるのかを事前に把握しておく必要があります。

デメリット:2.1,000万円以上の売掛債権は即日対応が難しい

ソクデルは「即日1,000万円まで可能」というスピーディな対応を強みとしていますが、1,000万円を超える高額な売掛債権の買取については、即日での対応が難しい場合があります。

高額な取引は、審査により慎重な判断が求められるため、通常の審査プロセスよりも時間を要することが一般的です。

特に、売掛先の信用情報をより詳細に確認したり、契約内容について細かく確認したりする作業が必要になるため、数日かかることもあります。

そのため、1,000万円を超える資金を緊急に調達したい場合は、余裕をもって早めに相談することが不可欠です。

デメリット:3.売掛債権以上の資金調達は不可能

ファクタリングは、将来入金される予定の売掛金を買い取ってもらうことで資金を調達する仕組みです。

そのため、売掛債権の金額以上の資金を調達することはできません。

例えば、1,000万円の売掛債権がある場合、買取可能な上限金額は1,000万円となり、そこから手数料が引かれた金額が最終的に振り込まれます。

もし、事業の拡大や設備投資のために、売掛金の金額を超える資金が必要な場合は、ファクタリングは適切な資金調達手段とは言えません。

その場合は、銀行融資やビジネスローンなど、他の資金調達方法を検討する必要があります。

ファクタリングはあくまで「売掛金を早期に現金化する」サービスであり、売掛金という枠組みの中でしか資金調達ができないという点を理解しておくことが重要です。

ソクデルの評判・口コミ

ソクデルについて、1番気になるのは、口コミや評判だと思います。

インターネット、Google口コミ、みん評、Yahoo!マップ、SNS:X(旧Twitter)やInstagram、Facebook(ツィッターやインスタグラム、フェイスブック)などの内容を確認し、良い感想・悪い口コミ・怪しいなどを探しました。

公式サイトにご利用者様の声(体験談・口コミ)が記載されていたので掲載内容を紹介します。

ソクデルの評判口コミ:親身に相談に乗ってくれて大変満足

担当の方が気さくな方で話しやすく、気兼ねなく相談させて頂きました。

親身になっていただいたので大変満足な取引になりました。

専任で担当者が付いてくれるので困ったときに相談しやすいのも利用しやすいポイントだと思います。

東京都八王子市:解体業

調達金額:300万

ソクデルの口コミ評判:下請けさんへの支払いが厳しい状況

工事代金の支払いが入るまでに時間がかかり、下請けさんへの支払いが厳しい状況でした。

そんな時にソクデルさんのファクタリングサービスを利用し、即日オンラインで資金を調達できたおかげで現場が止まることなく完工することができました。

月末の資金繰りの心配が減り、本当に助かっています。

千葉県浦安市:造園業

調達金額:1000万

ソクデルの良い口コミ評判:従業員の給与や外注費も遅れず支払えるようになりました

燃料費や車両のメンテナンス費が増加する中で、取引先からの支払いサイクルが長く、資金繰りが厳しいことに悩んでいました。

ソクデルファクタリングを活用したことで、キャッシュフローが改善され、従業員の給与や外注費も遅れず支払えるようになりました。

運送業にはぴったりのサービスだと思います。

京都府宇治市:運送業

調達金額:200万円

ソクデル、利用者の体験談:信用情報に左右されず即日資金調達

法人を始めたばかりの頃、金融機関からの融資がなかなか受けられず、経営状況が厳しい中、資金調達に困っていました。

ソクデルのファクタリングサービスは信用情報に左右されず即日資金調達が可能なので銀行融資が受けられるまでのつなぎ資金として非常に便利でした。

今でもたびたび利用させていただいています。遠方でもクラウドサインを使ったオンライン契約で素早い対応をしてくれるので経営の自由度が格段に上がりました。

宮城県仙台市:小売業

調達金額:180万円

大手クライアントとの契約では支払い条件が長期になることが多く、運転資金に悩んでいました。

ソクデルさんのサービスを利用して早期に資金を得ることで、クリエイティブなプロジェクトに集中できるようになり業績も伸びています。

専任の担当さんも親身になってくれるので資金調達以外の面でも助かっています。

茨城県つくば市:広告・デザイン業

調達金額:100万円

仕事量が減少しがちな冬場の資金調達の大変助かっています。

最初はわからないことや不安があったのですが、専任の担当者の方がファクタリングの仕組みからソクデルさんの特徴を丁寧に説明してくれたのでソクデルさんに決めました。

急な申し込みにも対応してくれて、即日で現金を手元に置くことができました。

LINE登録しておくと定期的にためになる情報を配信してくれるので毎回勉強になります。強になります。

青森県弘前市:解体業

調達金額:250万円

ソクデルに関するよくある質問について解説

ソクデルについて疑問・悩み・不安においてよくある質問・Q&Aを公式サイトから抜粋しご紹介します。

よくある質問:買取実行に必要な書類はありますか?

ソクデルでファクタリングを申し込む際に必要な書類は、主に以下の通りです。

- 見積書、発注書、請求書、通知書、納品書(検収書)など、売掛債権の存在と金額を証明する書類

- 過去の入出金が確認できる通帳のコピー(直近数ヶ月分)

- 身分証明書(運転免許証やパスポートなど)

これらの書類をオンラインで提出することで、迅速な審査を受けることができます。

よくある質問:買取時に債権譲渡登記は必要ですか?

ソクデルでは、原則として債権譲渡登記は行っていません。

債権譲渡登記は、売掛金を譲渡したことを法的に証明するための手続きですが、これにより取引先にファクタリングの利用が知られてしまう可能性があります。

ソクデルでは、お客様のプライバシーに配慮し、登記を行わないことで安心して利用できるサービスを提供しています。

【同じような債権譲渡登記なしのファクタリング】

⇒プログレス

⇒QuQuMo(ククモ)

よくある質問:個人事業主でもファクタリング可能ですか?

はい、個人事業主の方でも問題なくご利用いただけます。

ソクデルは、中小企業だけでなく、個人事業主の資金繰り改善も積極的にサポートしています。

審査では、事業主自身の信用情報よりも、売掛金の支払い元である取引先の信用力を重視するため、個人事業主の方でも高い審査通過率が期待できます。

ソクデル:記事まとめ

「ソクデル」は、株式会社フラップコミュニケーションが運営する、柔軟性とスピードを強みとするファクタリングサービスです。

オンライン・来店・出張の3つの契約方法を提供しており、全国どこからでも利用できる利便性が特徴です。

最短60分で資金を振り込むスピーディな対応と、買取手数料5%〜という業界でも競争力のある手数料水準を実現しています。

資金繰りに悩みを抱えている方は、この機会にぜひソクデルを検討してみてはいかがでしょうか。

ソクデル:こんな方におすすめします

ソクデルは、以下のような課題を抱えている方に特におすすめのサービスです。

ソクデル:利用の流れ

ソクデルのファクタリングサービスは、以下の4つのステップで完了します。

- STEP1:申込み

電話、申込みフォーム、またはLINEから申込みが可能です。

お申込み後、専任の担当者がすぐに対応します。 - STEP2:ヒアリング・書類提出

身分証明書、請求書、通帳、決算書などの必要書類を提出します。

書類はメールやLINE、FAXでも提出可能です。 - STEP3:無料審査・お見積り

提出された書類をもとに、スピーディに審査が行われます。

審査を通過すると、手数料を含めたお見積りが提示されます。 - STEP4:ご契約・ご入金

提示されたお見積りに納得すれば契約締結となります。

契約は、神田店への来店契約、またはクラウドサインを利用したオンライン契約から選択できます。

契約締結後、最短10分で指定の口座に買取代金が振り込まれます。

お申込みからご入金まで、最短で即日対応が可能です。

運営会社・会社情報:株式会社フラップコミュニケーション

| 項目 | 内容 |

|---|---|

| 会社名 | 株式会社フラップコミュニケーション |

| 本社 | 〒279-0012 千葉県浦安市入船4-9-4-1 |

| 神田店 | 〒101-0045 東京都千代田区神田鍛冶町3-7-3 花瀧ビル2F |

| 営業時間 | 9:30~18:30 |

| 定休日 | 土、日、祝日、年末年始 |

| 設立年月日 | 2016年3月14日 |

| 代表取締役 | 髙橋 保彦 |

元メガバンク融資課出身、バブル時代に不動産コンサルティングに従事し、2000年、会社設立後、底地ビジネス・事務所の立ち退き裁判等も経験した宅建士と共に立ち上げ、現在、不動産にまつわるサービスの紹介、口コミ・筆者の感想を加え紹介しています。