ファクタリングの手数料が安いってホント?

資金調達に即日ファクタリングは可能?

FKマネージメント(エフケーマネージメント)の口コミや評判は?

見積もり・審査時の注意点は?

- 「売掛金の入金はまだ先なのに、今すぐ資金が必要…」

- 「銀行融資は時間も手間もかかりそうだし、他に良い方法はないかな…」

もしあなたが今、こんな資金繰りの悩みに直面しているなら、このページが解決の糸口になるかもしれません。

「ファクタリング」は、あなたの会社が持つ未回収の売掛金を、期日を待たずに即座に現金化できる画期的な金融サービスです。

この仕組みを活用すれば、急な運転資金の確保や、事業拡大のための投資など、必要なタイミングで柔軟に資金を調達できます。

資金繰りに課題を抱える企業にとって、これはまさに救世主となるでしょう。

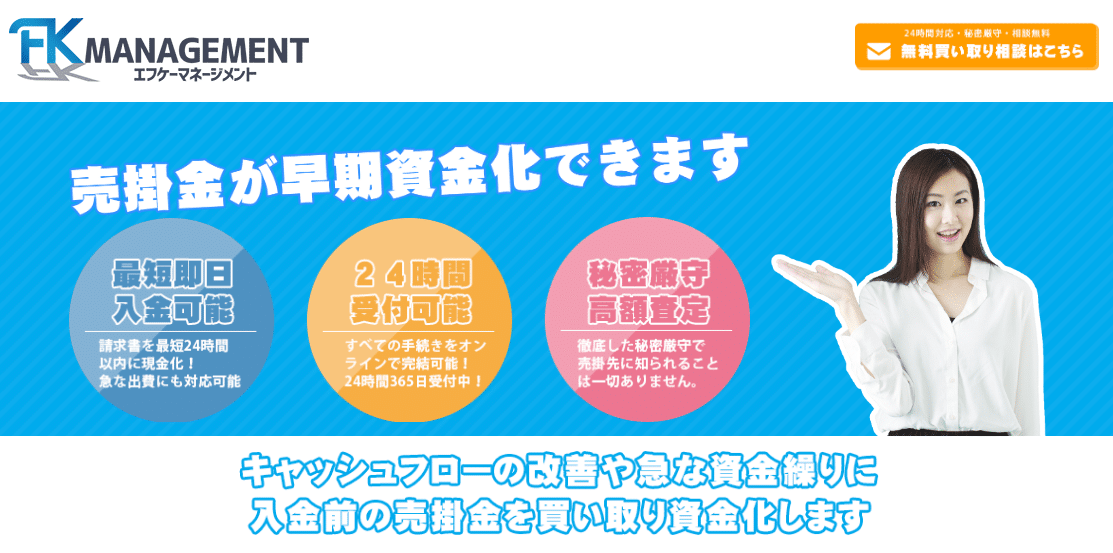

そんなファクタリングサービスの中でも、迅速な対応と柔軟なサービスで知られているのが「FKマネージメント(エフケーマネージメント)」です。

かつて池袋駅西口で創業し、現在は港区芝浦に拠点を構える同社は、多岐にわたる業種のクライアントに対して、それぞれのニーズに合わせた最適なファクタリングを提供しています。

- 「本当に早く資金が手に入るの?」

- 「手数料はどれくらい?」

- 「うちの会社でも利用できるの?」

このページでは、FKマネージメントのサービスの特徴、利用するメリット・デメリット、そして実際に利用された方々のリアルな口コミや体験談まで、徹底的に掘り下げて解説していきます。

あなたのビジネスの「資金繰り」に対する不安を解消し、安定した経営基盤を築くための「あと一押し」が、きっとここに見つかるはずです。

ファクタリングなら”FKマネージメント(エフケーマネージメント)”

ファクタリングは、売掛金を現金化することで企業の資金繰りを支援する金融サービスです。

企業が提供した商品やサービスに対する請求書を、ファクタリング会社が事前に現金化することにより、企業は請求書の支払い期日を待たずに必要な資金を手に入れることができます。

特に、

開業したばかりで借り入れするのが厳しい

売掛先の入金がずれて資金繰りが厳しくなった

業績不振で追加融資を受けられない

審査から入金まで時間がかかる

税金滞納があるため、融資が受けられない

決算対策のため、決算書作成前に現金預金を確保したい

など、

様々な金融課題に直面している企業にとって、ファクタリングは即座に資金調達できる救世主となっています。

これにより、資金流の改善、急な資金需要への対応、そして経営の安定化が図られます。

ファクタリングは、従来の金融機関の融資や借入とは異なり、事業主向けのスマートな資金調達方法です。

FKマネージメントの特徴:最短1日早期に資金化可能なファクタリングサービス

FKマネージメントでは、効率的なプロセスと専門的な評価システムを駆使して、お客様の売掛金を最短1日で現金化することができます。

事業運営における急な資金ニーズに迅速に対応し、資金流の滞りを最小限に抑えることが可能となります。

特に、新製品のローンチや緊急の設備投資など、即時の資金調達が求められる場面で大きな強みとなります。

FKマネージメントの特徴:赤字、債務超過でも利用ができ、継続的にご利用が可能

多くの金融機関では赤字や債務超過があると融資を受けることが困難ですが、FKマネージメントのファクタリングサービスでは、財務状況が厳しい企業でも利用が可能です。

さらに、売掛金の質と量を基にした再利用の枠組みを設けているため、長期的に安定した資金源として機能します。

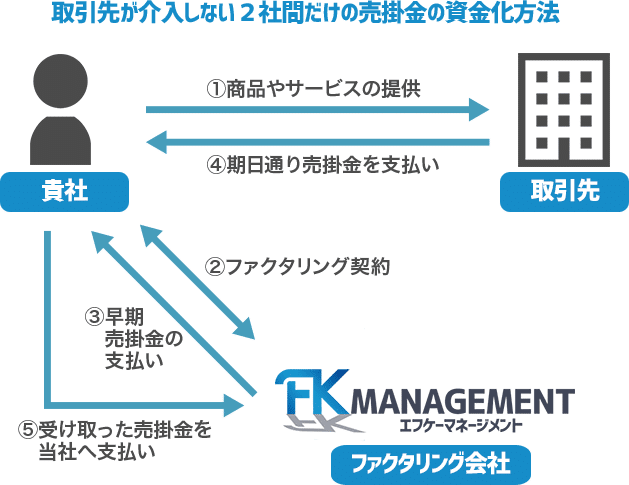

FKマネージメントの特徴:2社間ファクタリング・売掛先に知られる心配はありません

FKマネージメントの2社間ファクタリングサービスでは、

- 資金調達をしたい会社

- ファクタリング会社

の2社で契約を交わすファクタリングです。

この形式の主な利点は、取引先が債権譲渡の事実を知ることなく、取引関係を損なうことなく資金調達が可能である点です。

契約においては、ファクタリング会社と売掛債権の譲渡・業務委託契約を結びます。

債権譲渡登記を求められることが少なく、手続きが簡略化されるため、申し込みから即日融資や最短1時間以内の迅速な入金が可能です。

ただし、未回収リスクが高まるため、手数料が高く設定され、取引先の審査も厳しくなります。

FKマネージメントでは、売掛金の取引が完全に秘密裏に行われ、売掛先への通知がないため、入金口座の変更も不要です。

このようにプライバシーを保ちつつスムーズな事業運営を支援し、関係者間の信頼を維持しながら資金調達を行うことができます。

2社間ファクタリングの大きなメリットは、債権譲渡(ファクタリングした事実)がされたことを取引先の会社に知られることなくファクタリング契約ができるため、取引先との信頼関係に影響を与えないメリットがあります。

2社間ファクタリングの場合、

取引先に対する債権譲渡通知を行わない代わりに、ファクタリング会社との間で売掛債権譲渡契約・業務委託契約を結ぶことで、売掛債権の売買が実行されます。

債権譲渡登記を求められることも少なく、売掛債権譲渡に関した手続きが省略できるため、申し込みから即日融資・24時間以内・最短1時間以内のスピード入金・送金が可能です。

ただ、ファクタリング会社としては、持ち逃げや流用・未回収リスクが高くなるため

- 手数料が高い

- 取引先への審査が厳しくなる

デメリットもあります。

FKマネージメントのサービスでは、売掛金の取引が完全に秘密裏に行われ、売掛先に対して通知することはありません。

また、入金口座の変更も不要であり、事業運営におけるプライバシーとスムーズな取引継続が保証されます。これにより、事業関係者間の信頼関係を損なうことなく、資金調達が行えるため、安心してサービスを利用できます。

企業が成長し続ける中で遭遇する様々な財務的課題に対して、効率的かつ効果的に対応するためのサポートを提供しています。

FKマネージメントを利用するメリット

メリット:1.銀行融資と異なり、資金繰り表や事業計画書の提出、保証人、担保が不要

通常の銀行融資では必要とされる資金繰り表や事業計画書の提出、保証人や担保の要求は、多くの事業主にとって大きな負担となります。

FKマネージメントのファクタリングサービスでは、これらの要件が不要であるため、手続きが大幅に簡略化され、より迅速に資金を確保することができます。

特にスタートアップや小規模事業者にとって大きなメリットとなります。

メリット:2.融資ではないため信用情報への登録なし・影響もなし

ファクタリングは負債を増やすことなく資金を調達する方法であり、従来の融資とは異なり、信用情報に影響を与えることがありません。

FKマネージメントを利用することで、信用スコアの低下を気にすることなく、安心して必要な資金を得ることができます。

これは信用情報が敏感な事業主にとって、非常に重要な利点です。

メリット:3.赤字決算・債務超過・税金滞納でも利用可能

FKマネージメントのファクタリングは、赤字決算や債務超過といった厳しい財務状況にある企業でも利用が可能です。

通常、銀行融資やカードローンなどの資金調達は、黒字経営や健全な財務体質が前提とされるため、決算内容が赤字や資産超過であると門前払いを受けてしまうケースが少なくありません。

また、税金や社会保険料の滞納がある場合、金融機関からは「返済能力に不安がある」と判断され、融資を受けられないのが一般的です。

ところが、ファクタリングは融資ではなく「売掛債権の売却」に基づく資金調達方法であり、重視されるのは売掛先の信用力です。売掛先が健全な企業であれば、利用者の財務状況に多少の問題があっても資金調達が可能になります。

メリット:4.財務体質・キャッシュフローの改善を見込める

ファクタリングを活用することで、資金の流れをスムーズにし、結果として財務体質やキャッシュフローの改善を見込むことができます。

売掛金は「まだ受け取っていない資産」であり、帳簿上は存在していても、現金化できるまでの間は資金不足を招きやすい弱点があります。

FKマネージメントのファクタリングを利用すれば、その売掛金を即座に資金化できるため、資金繰りに余裕を持たせることが可能です。

また、資金繰りに余裕が出ることで、仕入れや外注費、人件費の支払いを滞りなく行え、取引先や従業員との信頼関係を強化できます。

さらに、資金ショートの回避だけでなく、余剰資金を新規事業や設備投資に回すことで成長のチャンスを広げられるのも大きな利点です。

メリット:5.金融機関(銀行)の審査に通らなくても利用可能

銀行融資の審査は厳格で、赤字決算や税金滞納がある場合はもちろん、担保や保証人がない事業者にとっては資金調達のハードルが非常に高くなります。

その一方で、FKマネージメントのファクタリングは「利用者の信用力」よりも「売掛先の信用力」に重点を置いた審査を行います。

そのため、銀行の審査に通らなかった企業でも、売掛先が健全な企業であれば資金調達できる可能性が高いのです。

特に、スタートアップや創業間もない企業にとっては、実績不足で銀行融資が難しいケースが多いため、ファクタリングは資金調達の大きな助けとなります。

また、審査自体もスピーディーに行われ、最短即日の資金化も可能であるため、急な資金需要にも対応可能です。

FKマネージメントを利用するデメリット

FKマネージメントのファクタリングサービスは多くの利点を提供しますが、利用する際にはいくつかのデメリットも認識しておく必要があります。

これらのデメリットを理解することで、ビジネスの資金調達戦略において、より適切な意思決定が可能になります。

デメリット:1.手数料・買取額が表示されていない

FKマネージメントの主なデメリットの一つに、サービスの手数料や買取額が事前に明示されていない点があります。

顧客はサービスを利用する前に費用対効果を評価することが難しくなります。

透明性の欠如は、潜在的な顧客にとって判断材料が不足することを意味し、他のファクタリング会社と比較検討する際に不便を感じることがあります。

デメリット:2.電話相談ができない

もう一つの大きなデメリットは、電話での相談サポートが提供されていないことです。

多くのビジネスオーナーは直接的なコミュニケーションを好むため、疑問点や問題を迅速に解決できる電話サポートの不在は、顧客サービスにおける大きな障壁となります。

特に複雑な取引や緊急の問題が発生した場合、即座に回答が必要な状況で電話相談ができないと、顧客満足度が低下する可能性があります。

FKマネージメント(エフケーマネージメント)の評判・口コミ

FKマネージメント(エフケーマネージメント)について、1番気になるのは、口コミや評判だと思います。

公式サイト、Googleクチコミ、SNS:X(旧Twitter)やInstagram、Facebook(ツィッターやインスタグラム、フェイスブック)などの内容を確認し、良い感想・悪い口コミ・怪しいなどを探しました。

ファクタリング会社の口コミに体験談・口コミが記載されていたので掲載内容を紹介します。

FKマネージメントの口コミ評判:2社間で無事に資金調達

電力会社など、固い取引先が多いため、ファクタリングにはいつも慎重になっていました。

今回、知人から紹介してもらってエフケーマネージメントを利用しました。

2社間でしたが、取引先への通知もなく、無事に資金調達することができて安堵しています。

FKマネージメントの普通の口コミ:利用するには問題なかった

即日とはいかなかったけど、対応スピードは早め。

これといった強みがある訳ではないが、悪いところもない。

平均的なサービスなので、利用するには問題なかったです。

FKマネージメントの普通の口コミ:迅速に折り返しの連絡

急ぎで資金が必要な事情があり、銀行融資では対応できないためにエフケーマネージメントを利用しました。

24時間365日対応とホームページで見てメールしましたが、本当に迅速に折り返しの連絡が来て、手続きもとんとん拍子で進み、大変助かりました。

売掛金の買取にはもっと時間がかかるイメージでしたが、担当者の方にも柔軟に対応してもらえて良かったです。

FKマネージメントのよくある質問:疑問・悩み・不安を解決

FKマネージメント(エフケーマネージメント)について疑問・悩み・不安においてよくある質問・Q&Aを公式サイトから抜粋し紹介します。

よくある質問詳細はコチラFKマネージメント(エフケーマネージメント)のお問い合わせ:まとめ記事

FKマネージメント(エフケーマネージメント)は、迅速で信頼性の高いファクタリングサービスを提供する専門会社です。

事業主は最短1日で売掛金を現金化することが可能であり、資金繰り表や事業計画書の提出、保証人や担保の必要がないため、手続きが非常に簡単です。

さらに、ファクタリングは融資とは異なり、信用情報に影響を与えることなく、赤字や債務超過の状況下でも利用が可能です。

売掛先への通知や入金口座の変更が不要であるため、取引関係に影響を与えることなく安心して資金調達が行えます。

FKマネージメントは、その柔軟性と効率性で、多くの企業にとって理想的な資金調達のパートナーとなっています。

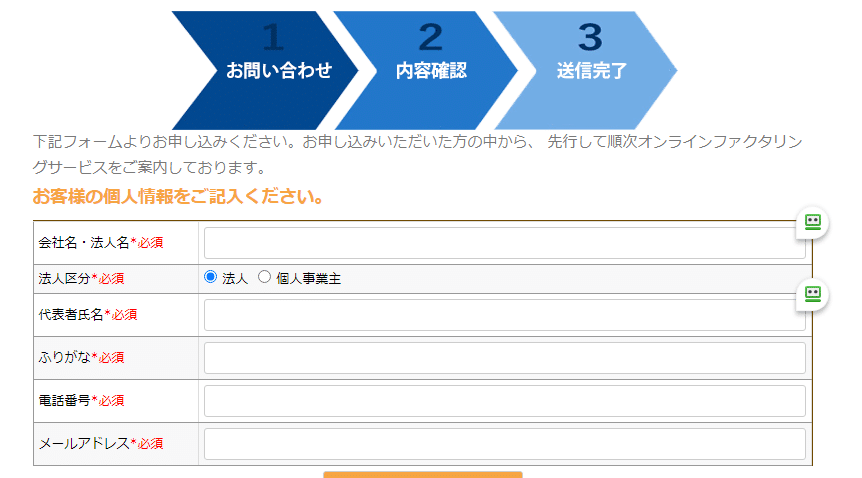

FKマネージメント(エフケーマネージメント)の利用・契約の流れを確認

ステップ1:相談・お問い合わせ

最初のステップとして、電話や無料の相談フォームを通じてお問い合わせします

書類や詳細な資料の提出は必要はなく基本的な情報と必要とする資金についてのヒアリング、サービスの適用可能性を迅速に判断します。

ステップ2:審査・お見積もり

お問い合わせいただいた内容を基に、専門のスタッフがお客様の売掛金の詳細を確認します。

その後、スピーディーに審査を行い、買取可能な売掛金額とそれに伴う手数料を含む見積もりを提供します。

ステップ3:本審査・ご契約

お見積もりに納得したら、本審査に進みます。

本審査が無事に終了した後、契約書の締結を行います。

契約が締結されると、FKマネージメントから売掛金の買取代金が指定の銀行口座に入金されます。

その後、売掛先からの入金が完了次第、その資金を買取代金としてFKマネージメントに支払い、契約は終了となります。

運営会社・会社情報:株式会社FK商事

| 屋号 | FKマネージメント |

|---|---|

| 会社名 | 株式会社FK商事 管理部 |

| 代表者 | 曽我 文彦 |

| 所在地 | 東京都港区芝浦1丁目15番7-1306号 【移転】 |

| TEL | 080-1390-0312 |

| 公式サイト | http://fkmanagement.jp/ |

元メガバンク融資課出身、バブル時代に不動産コンサルティングに従事し、2000年、会社設立後、底地ビジネス・事務所の立ち退き裁判等も経験した宅建士と共に立ち上げ、現在、不動産にまつわるサービスの紹介、口コミ・筆者の感想を加え紹介しています。