ファクタリングの実力と、利用者の口コミ・評判を徹底解説!

そのメリット・デメリットは?利用前に知っておくべき注意点とは?

建設業を営む皆さん、資金繰りの悩みは尽きないですよね。

- 「売掛金は入ってくる予定だけど、それまでのつなぎ資金が足りない」

- 「急な支払いが重なって、手元のキャッシュが心もとない」

こんな状況で、銀行融資は時間がかかるし、保証人や担保も必要…。かといって、取引先に支払いを早めてもらう交渉も気が引ける…。

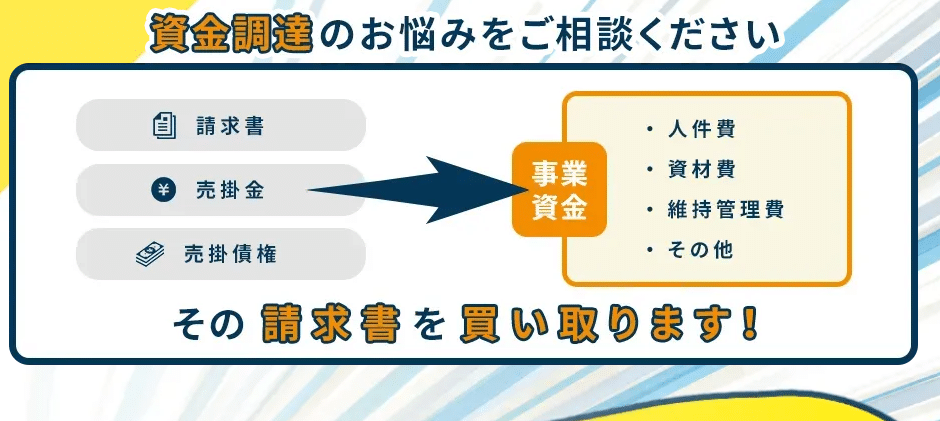

そんなとき、ファクタリングという資金調達方法が注目を集めているのをご存知でしょうか。

「期日前の売掛債権をファクタリング会社に買い取ってもらい、早期に現金化する」サービスです。

今回ご紹介するプログレス(Progress)は、まさにこのファクタリングを通じて、特に建設業界の資金繰り課題を解決することに特化している会社です。

しかし、

- 「本当に大丈夫なの?」

- 「手数料は高い?」

- 「トラブルはない?」

など、不安に思う方も多いでしょう。

本記事では、プログレスのファクタリングサービスについて、そのメリット・デメリット、そして実際に利用した方の口コミや評判を徹底的に解説します。

この記事を読めば、プログレスがあなたの資金繰りの悩みを解決する選択肢の一つになるかどうか、きっと判断できるようになります。

- 最短、1.5時間で資金調達

- 手数料:3%~

- 買取金額:最大2億円

- 債権譲渡登記不要

『プログレス』とは?ファクタリングの仕組み

プログレスは、株式会社Progressが提供する、建設業向けの資金繰りをサポートするファクタリングサービスです。

株式会社Progressは、東京都台東区東上野に本社を構え、長年にわたり信頼される企業として業界の発展に貢献してきました。

プログレスは、特に建設業のニーズに特化した迅速で柔軟な資金調達を可能にするサービスを提供しており、多くの事業者から高い評価を得ています。

プログレスの特徴:建設業に特に強みあるファクタリングサービス

建設業界では、一つのプロジェクトで動く金額が非常に大きくなる一方で、支払いサイト(入金までの期間)が長く設定されがちです。

資材費や人件費、外注費など、先に多額の先行投資が必要となるため、「売掛金は確実に入ってくるのに、手元の資金が足りない」という状況に陥りやすいのが実情です。

プログレスは、こうした建設業界特有の資金繰りの悩みを深く理解しています。

担当者が建設業の商習慣を熟知しているため、現場の状況を的確に把握し、最適なファクタリングプランを提案してくれます。

例えば、下請法や建設業法の知識も豊富なので、法的な側面からも安心して相談できるのが大きな強みです。

長期間にわたる工事の場合でも、進行状況に合わせた柔軟な資金調達が可能で、現場のキャッシュフローを安定させるサポートをしてくれます。

プログレスの特徴:最短1.5時間で資金調達

急な出費や予期せぬ支払いが重なり、「今すぐ資金が必要!」という場面は、事業をしていれば誰しもが経験することでしょう。

銀行からの融資では審査に時間がかかり、急場をしのぐには間に合わないことがほとんどです。

しかし、プログレスのファクタリングサービスなら、最短1.5時間で資金調達が可能です。

独自の審査体制によって、スピーディーな資金化を実現しています。

必要な書類をあらかじめ用意しておくことで迅速に審査が進み、スピーディーに現金を手にできます。

プログレスの特徴:手数料:3%〜

ファクタリングを利用する上で、最も気になるのが手数料です。

プログレスは、業界最低水準の3%〜という低い手数料設定が大きな魅力です。

ファクタリング会社の中には、高い手数料を請求するところも少なくありませんが、プログレスは手数料を明確に提示し、利用者が安心してサービスを利用できるよう配慮しています。

手数料は、ファクタリングの種類(二社間、三社間)、売掛債権の金額や支払いサイト、売掛先の信用状況などによって変動しますが、申し込み前に無料で見積もりを依頼することも可能です。

事前に手数料を含めた資金調達コストを正確に把握でき、計画的な資金繰りが可能になります。

プログレスの特徴:買取金額:最大2億円

プログレスは、少額の売掛債権から高額な債権まで、幅広い金額に対応しています。

買取金額は最大2億円まで可能となっており、大規模な建設プロジェクトや複数の売掛債権をまとめて現金化したい場合にも対応できます。

例えば、複数の下請け業者からの入金が遅れている場合でも、それらをまとめてファクタリングすることで、一度に大きな資金を調達することが可能です。

これにより、一度の申請でまとまった資金を確保できるため、複数回にわたる手続きの手間を省くことができます。

プログレスの特徴:法人・個人事業主・個人商店も利用可能

プログレスのファクタリングサービスは、法人だけでなく、個人事業主や個人商店、フリーランスの方々も幅広く利用できるのが大きな特徴です。

多くのファクタリング会社が法人を主な対象としている中、プログレスは個人事業主の資金繰り事情にも寄り添います。

売掛債権があれば、事業規模や形態を問わず利用可能です。

個人商店を経営している方や、フリーランスとして活動している方でも、取引先からの入金が遅れて資金繰りに困った際に、迅速な資金調達ができます。

プログレスを利用するメリット

ここまではプログレスの基本的な特徴について見てきましたが、実際にプログレスを利用することで、どのような具体的なメリットがあるのでしょうか。

ここでは、資金繰りの悩みを抱える事業者の皆さんが、プログレスを選ぶべき理由を詳しく解説します。

メリット:1.建設業に限らず他業種の利用も可能

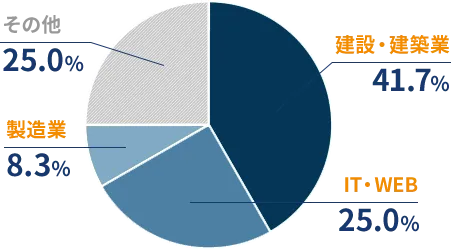

プログレスは建設業に特化したファクタリングサービスとして知られていますが、実は建設業以外にも幅広い業種で利用されています。

公開されているデータによると、利用者の割合は建設・建築業が41.7%と最も多いものの、IT/WEBが25.0%、製造業が8.3%、その他が25.0%となっており、多岐にわたる業界の事業主が資金調達の手段としてプログレスを選んでいることがわかります。

このデータは、プログレスが特定の業界だけでなく、多様なビジネスモデルや商習慣に対応できる柔軟性を持っていることを証明しています。

急なプロジェクトの立ち上げで資金が必要なIT企業、新しい機材導入でキャッシュフローを改善したい製造業者など、様々な背景を持つ事業主が、それぞれのニーズに合わせた資金調達を実現できる点が大きなメリットと言えるでしょう。

メリット:2.大手ファクタリング会社に断られても柔軟に対応してくれる

銀行や大手ファクタリング会社での審査に落ちてしまった経験はありませんか?

一般的に、大手企業は厳格な審査基準を設けており、設立間もない会社や赤字決算の企業、個人事業主などは審査に通ることが難しい場合があります。

しかし、プログレスはこうした大手企業に比べて、より柔軟な審査体制を強みとしています。

審査では、売掛債権の「売掛先(取引先)の信用力」を最も重視します。

そのため、自社の財務状況が悪くても、支払い能力のある優良な取引先からの売掛金であれば、ファクタリングを利用できる可能性がぐっと高まります。

これは、「会社の成長性や将来性」を重視し、「過去の財務状況」にとらわれすぎないプログレスならではのメリットです。

メリット:3.債権譲渡登記不要なので手続きのスピードが速い

債権譲渡登記とは、ファクタリング会社が売掛債権を買い取ったことを法務局に登録する手続きのことです。

この登記には、通常、費用と時間がかかります。

しかし、プログレスは債権譲渡登記を不要としています。

そのため、手続きにかかる時間とコストを大幅に削減できます。

一般的なファクタリング会社では、登記手続きに数日かかることも珍しくありませんが、登記が不要なプログレスでは、最短1.5時間という驚異的なスピードで資金調達が可能です。

メリット:4.2社間ファクタリングで取引先に知られず資金調達が可能

ファクタリングには、利用者とファクタリング会社の2社で契約する「2社間ファクタリング」と、利用者、ファクタリング会社、そして売掛先の3社で契約する「3社間ファクタリング」があります。

プログレスが採用している2社間ファクタリングは、売掛先(取引先)にファクタリングを利用していることを知られることなく資金調達ができるという最大のメリットがあります。

取引先に資金繰りが厳しいと知られてしまうと、今後の取引に悪影響が出るのではないかと不安に感じる方も多いでしょう。

プログレスの2社間ファクタリングなら、売掛先への通知や同意が不要なため、安心して利用できます。

メリット:5.赤字決算・税金未納でもファクタリング利用可能

銀行融資の場合、赤字決算や税金の未納があると、まず審査に通ることはありません。

これは、融資が「借入」であり、返済能力を厳しく審査するためです。

しかし、ファクタリングは「借入」ではなく、「売掛債権の売買」です。

そのため、プログレスでは、自社の財務状況よりも「売掛先の信用力」を重視します。

具体的には、売掛先が支払い能力のある優良企業であれば、自社が赤字決算であったり、税金に未納があったりしても、ファクタリングの利用が可能です。

これは、一時的に経営が悪化しているものの、優良な取引先を抱えている中小企業や個人事業主にとって、事業を立て直すための強力な支援策となります。

メリット:6.借入ではないので、信用情報に傷がつくことがない

前述の通り、ファクタリングは「売掛金の売買契約」であり、銀行からの「借入」とは根本的に性質が異なります。

そのため、プログレスのファクタリングを利用しても、信用情報機関に利用情報が登録されることは一切ありません。

将来的に銀行融資や他の金融機関からの借入を検討する際に、ファクタリングの利用履歴がマイナスに影響することはありません。

また、借入金が増えるわけではないので、会社の負債を増やすことなく資金調達ができます。

これは、会社の財務健全性を保ちながら、必要な資金を確保したいと考えている事業主にとって、非常に大きなメリットと言えるでしょう。

メリット:7.乗り換えキャンペーン実施中(手数料に還元)

プログレスでは、他社のファクタリングサービスを利用している企業様向けに、「乗り換えキャンペーン」を実施しています。

このキャンペーンは、初めてプログレスを利用する企業様限定で、手数料に還元されるという大きなメリットがあります。

他社からの乗り換えを検討している方にとって、手数料が安くなるこのキャンペーンは、資金調達コストを抑える絶好の機会です。

プログレスの低い手数料率と組み合わせることで、より効率的な資金繰りを実現できます。

キャンペーンの詳細や適用条件については、直接お問い合わせいただくことをお勧めします。

プログレスを利用するデメリット・注意点

これまでのメリットに加えて、プログレスの利用にはいくつかの注意点やデメリットも存在します。

これらの点をしっかりと理解しておくことで、後々のトラブルを防ぎ、より賢くサービスを利用することができます。

デメリット:1.首都圏中心のサービス(東京・千葉・埼玉・神奈川)

プログレスは全国からの申し込みを受け付けていますが、サービスは東京、千葉、埼玉、神奈川といった首都圏を中心に展開している点がデメリットとして挙げられます。

特に、ファクタリングの契約手続きにおいて、対面での面談を前提としているため、これらの地域から遠く離れた場所に拠点を持つ事業者にとっては、手続きに時間とコストがかかる可能性があります。

地方に事業所を構えている場合、出張費や移動時間を考慮すると、コスト面での負担が増えることも考えられます。

デメリット:2.オンライン契約・ファクタリングに対応していない(対面が前提)

現在の多くのファクタリング会社がオンライン完結型のサービスを提供している中で、プログレスは対面での契約を前提としているため、オンラインで全ての手続きを済ませたい方にとっては不便に感じるかもしれません。

対面での面談は、会社の信頼性を確認できるメリットがある一方で、時間と手間がかかるのが実情です。

多忙な事業主にとって、面談のために時間を確保するのは簡単なことではありません。

また、遠方から面談のために出向く必要がある場合、移動コストも発生します。

デメリット:3.売掛債権(請求書)以上の金額の資金調達はできない

ファクタリングは、あくまで売掛債権を買い取るサービスです。

そのため、プログレスを含め、どのファクタリング会社を利用しても、売掛債権の金額以上の資金を調達することはできません。

例えば、100万円の売掛金がある場合、ファクタリングで調達できるのは手数料(例:3%)を引いた97万円程度が上限となります。

銀行融資のように、会社の信用力に基づいてそれ以上の金額を借り入れることは不可能です。

このため、大規模な設備投資や新規事業の立ち上げなど、売掛金以上の大きな資金が必要な場合には、ファクタリングは適していないと言えます。

ファクタリングは、あくまで

- 「一時的な資金繰りの改善」

- 「キャッシュフローの安定化」

を目的とした資金調達方法であることを理解しておく必要があります。

プログレスの評判・口コミ

プログレスについて最も気になるのは、やはり実際に利用した人のリアルな声ではないでしょうか。

インターネット上での評判や口コミは、サービスを選ぶ上で非常に重要な判断材料となります。

そこで、Google口コミ、みん評、Yahoo!マップ、さらにはSNS(X(旧Twitter)、Instagram、Facebook)など、様々な媒体でプログレスに関する情報を徹底的に探しました。

しかし、現時点では、プログレスに関する具体的な口コミや評判は確認できませんでした。

今後も引き続き情報収集を行い、新しい情報が入り次第、随時この記事を更新していきます。

プログレスに関するよくある質問について解説

プログレスについて疑問・悩み・不安においてよくある質問・Q&Aを公式サイトから抜粋しご紹介します。

よくある質問:融資とファクタリングの違いは何ですか?

融資は銀行などからお金を借りる「借金」です。

毎月の返済には利息が発生します。

一方、ファクタリングは、将来入金される予定の売掛金をファクタリング会社に買い取ってもらう「売掛債権の売買」です。

ファクタリングでは、資金が振り込まれる際に手数料が一括で差し引かれるため、毎月の利息は発生しません。

経済産業省も推奨している、シンプルで分かりやすい資金調達方法です。

よくある質問:どのような債権に対応していますか?

既に入金待ちの状態にある「売掛債権」が対象です。

すでに支払いが遅れている債権や、回収が難しい債権は対象外となります。

よくある質問:審査に必要な書類は何ですか?

契約時には、印鑑証明書、売掛金の請求書、登記簿謄本などを準備が必要です。

契約内容によって、これ以外の書類が必要になる場合もあります。

プログレス:記事まとめ

本記事では、建設業の資金繰りを助けるファクタリングサービス「プログレス」について、その特徴からメリット・デメリットまで詳しく解説しました。

プログレスは、建設業界に特化した知識とノウハウを持ち、最短1.5時間で資金調達が可能なスピーディーさが大きな魅力です。

また、手数料は3%からと低水準で、赤字決算や税金未納でも利用できる柔軟な審査体制も強みです。

- 「資金繰りに悩んでいる」

- 「急な支払いに対応したい」

とお考えの方は、この機会にぜひプログレスに相談してみてはいかがでしょうか。

プログレス:こんな方におすすめします

プログレス:利用の流れ

プログレスのファクタリングサービスは、以下の4つのステップで完了します。

- STEP 1:お申し込み

まずはお問い合わせフォームまたは電話で申し込みます。

申し込み後、プログレスの担当者から、その後の流れについて確認の連絡がきます。 - STEP 2:面談

ご都合に合わせて面談を実施します。

売掛債権額が50万円前後以下の場合は非対面での対応も可能ですが、それ以上の場合は対面での面談が必須となります。 - STEP 3:審査

面談後、審査が行われます。

プログレスが売掛先の信用力などを調査し、ファクタリングの可否が決定されます。

3社間ファクタリングの場合は、このタイミングで売掛先への通知が行われます。 - STEP 4:お支払い

審査に通過すれば、売掛債権の買い取りが行われ、代金が支払われます。

申し込みから最短即日での対応も可能です。

運営会社・会社情報:株式会社Progress

| 項目 | 内容 |

|---|---|

| 社名 | 株式会社Progress |

| 代表者 | 代表取締役 横沢 真作 |

| 住所 | 〒110-0015 東京都 台東区東上野3-15-13 スエヒロビル4F |

| 電話番号 | 0120-301-510 (フリーダイヤル) / 03-5834-3136 |

| 事業内容 | 債権買取業(ファクタリングサービス) |

| 営業時間 | 10:00~18:00 |

元メガバンク融資課出身、バブル時代に不動産コンサルティングに従事し、2000年、会社設立後、底地ビジネス・事務所の立ち退き裁判等も経験した宅建士と共に立ち上げ、現在、不動産にまつわるサービスの紹介、口コミ・筆者の感想を加え紹介しています。